Mon objectif à travers cet article est de vous présenter Wyckoff et sa méthode, car il est un véritable exemple pour moi. Avant de commencer, j’ajouterai que maîtriser l’analyse du Price Action est incroyablement utile lorsqu’il s’agit de trouver des points de convergence avec la méthode développée par Wyckoff. Voici donc une nouvelle formation trading crypto gratuite à votre disposition !

Je rappelle que ma formation trading disponible gratuitement sur Youtube est essentiellement tournée autour de l’analyse du Price Action.

Mettre en application mes formations à l’Analyse Technique : TradingView !

Je recommanderai à tout le monde de commencer par ici avec la théorie définie par Wyckoff, mais si vous êtes du genre pressé … Voici déjà un extrait avec mon tuto sur les retracements de Fibonacci ! Attention Fibo n’est pas un sujet purement lié au Price Action. Cela dit, Fibo et la P.A se marient parfaitement dans mes interprétations et leur convergence me permet chaque semaine de trouver d’excellents point d’entrée et de sortie !

Pour ceux qui veulent aller plus loin et suivre ma formation continue …

Cela commence avec ma newsletter réservée à la communauté Pro !

Passons à présent aux choses sérieuses : Qui est Wyckoff ?!

Cette intro sur la personne de Wyckoff vous permettra de définir le besoin auquel il tente de répondre ! Comprendre le contexte dans lequel ce monsieur a agi a contribué à permettre de comprendre les parallélismes entre sa situation en tant que trader, et la mienne. Je vous inviterai donc à faire de même.

Richard Demille Wyckoff (1873–1934) est un des pionniers de l’analyse technique sur les marchés d’actions. A ce titre, il est d’ailleurs considéré comme l’un des 5 titans de l’analyse technique aux côtés de Dow, Gann, Elliott et Merrill.

A 15 ans il obtient son premier job chez un broker new yorkais et à 20 ans il fonde sa première entreprise. Il a également fondé “The Magazine of Wall Street” qui comptait 200 000 abonnés à son apogée, ce qui est monumental à l’époque.

Wyckoff était un analyste avide de connaissances des marchés et de leur compréhension. Il était également très actif en tant que trader. En son temps, il put observer certains opérateurs légendaires tels que JP Morgan ou Jesse Livermore. De ses observations ainsi que de ses nombreuses interviews et entretiens, Wyckoff a “codifié” les meilleures pratiques de Livermore et bien d’autres afin d’en sortir une véritable méthodologie constituée de lois, principes et autres techniques liées au money management et la psychologie.

Nous opérons sur des marchés souvent irrationnels, un investisseur désireux de garder le calme et les idées claires sera très souvent frustré sur un marché volatil. Il arrive également qu’on s’y perde lorsqu’il s’agit d’acquérir de nouvelles méthodes d’anticipation des prix.

Wyckoff fait la promotion d’un retour aux fondamentaux ! Il n’en a d’ailleurs jamais dévié d’une semelle. Il y a bientôt 100 ans un trader promettait alors de révéler “les véritables règles du jeu”. A ce jour, sa méthode reste un classique de par sa cohérence intemporelle. C’est par exemple, le tout premier à démontrer que les marchés répondent en priorité à la loi de l’offre et la demande. Cette loi s’applique aujourd’hui à tous les marchés concurrentiels.

Wyckoff a publié sa première méthode d’analyse technique en 1908. A partir de 1911, il envoie ses prévisions sur une base hebdomadaire utilisant le prix, les volumes et sa propre analyse des marchés.

Wyckoff était en total désaccord avec les analystes qui utilisaient les charts pour prendre leurs prises ou sorties de positions. Il était convaincu que “ les méthodologies liées à l’analyse technique ne sont pas une science exacte. Le prix d’une action est définie par l’esprit des hommes.”

Selon Wyckoff, les analyses purement techniques voire mécaniques ne peuvent concurrencer l’expérience conjuguée à une fine capacité de jugement.

Il ignorait régulièrement les rapports financiers, les lancements, les rumeurs, les “trucs” de traders, etc. Il éprouvait également un véritable mépris à l’égard des “théories foireuses que l’on présente aux boards des grandes entreprises et dans les livres populaires sur les marchés.”

J’imagine que ceci parle à nombre d’entre vous qui lisez cet article …

A ce jour, nous sommes tous confrontés à des analyses et des tips foireux sur les réseaux sociaux.

Si ce type de formation gratuite vous intéresse, sachez que ce contenu a été publié il y a plusieurs mois via la newsletter que je vous offre chaque samedi matin ! Dès lors, vous savez ce qu’il vous reste à faire. Nous, on a juste besoin d’une adresse mail…

A samedi !

Introduction à la Méthode Wyckoff

Wyckoff était convaincu qu’un analyste doit devenir un véritable détective dont le rôle sera de découvrir ce qui se cache derrière les fluctuations de prix et de volumes. Wyckoff était un véritable psychologue des marchés jugeant de la motivation humaine qui alimente les marchés.

Il était également un général qui planifiait ses prises de positions au moment parfait !

Wyckoff avait une méthode simple avec des objectifs simples et c’est également un des principes que j’applique tous les jours !

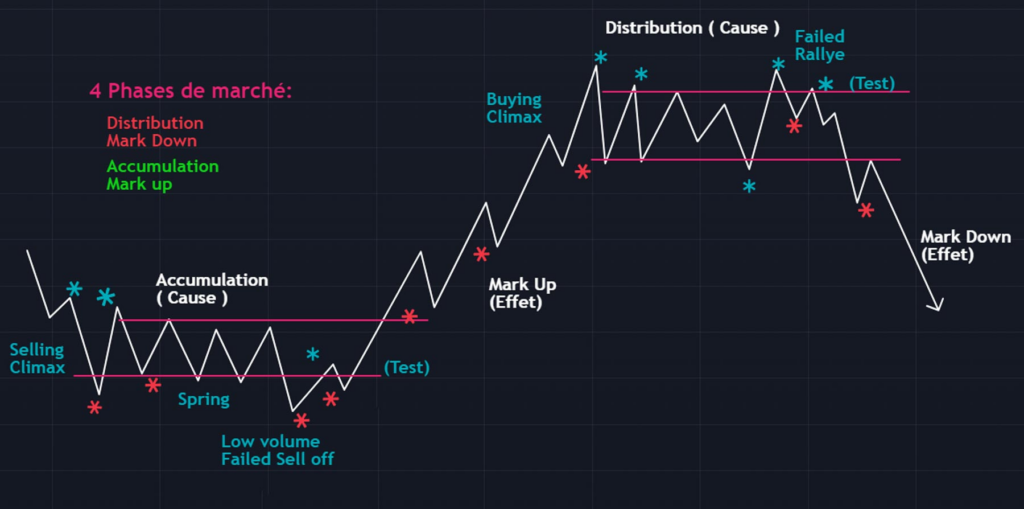

Les objectifs de cette méthode est de faire un usage optimal de son capital dédié à l’investissement en :

1. sélectionnant uniquement les actifs susceptibles d’évoluer au plus vite et au plus loin sur un bull market aussi bien qu’en bear market.

2. limitant les pertes et en maximisant les profits

La popularité de Wyckoff en tant qu’analyste et l’impact de ses newsletters crûrent considérablement.

Après 40 ans sur les marchés, il continue d’apprendre une méthode fondamentalement basée sur la loi de l’offre et de la demande.

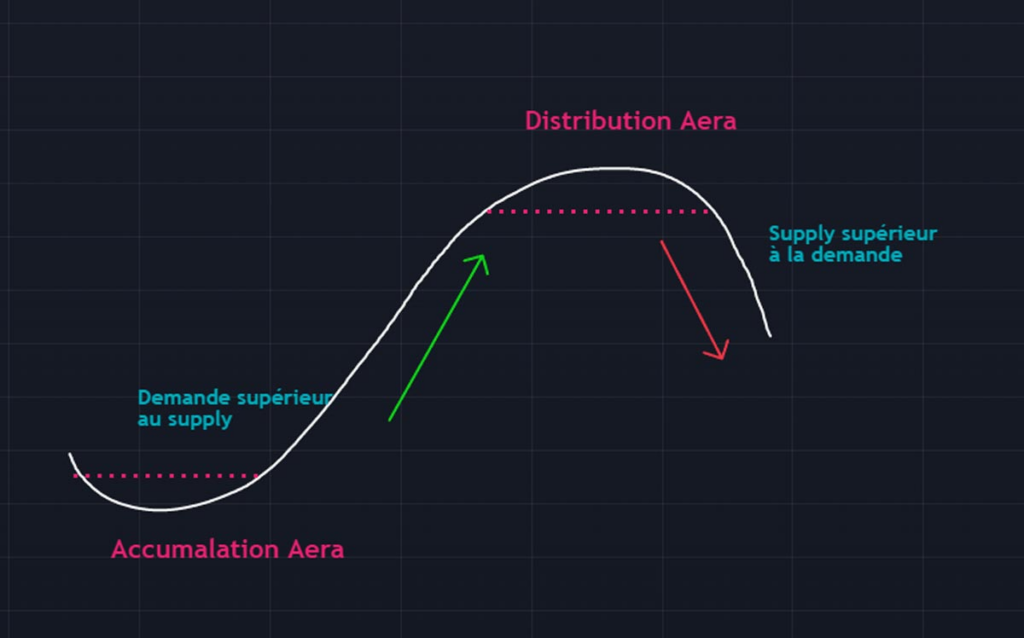

“Lorsque la demande d’un actif excède son offre, le prix augmente et inversement.” C’est simple non ?!

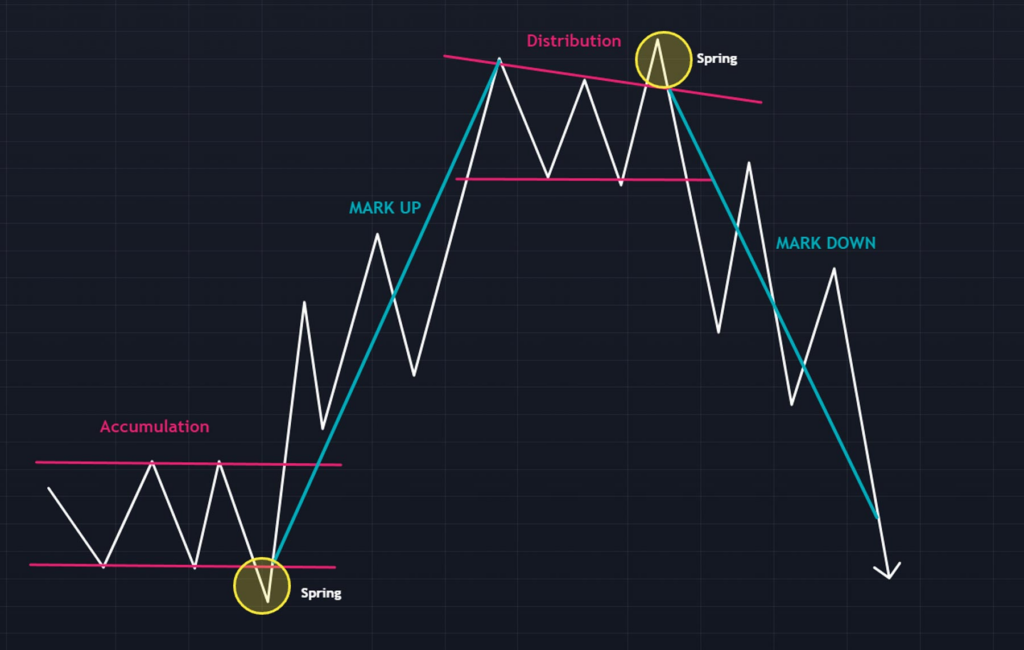

Les schémas de Wyckoff présentent les variations de prix et de volume ainsi que leur relation à travers le temps.

Selon sa méthode, les seuls éléments que vous devez utiliser sur vos charts sont le prix et le volume. Vous n’avez besoin de rien d’autre ou presque …

L’objectif est de définir comment le marché et les individualités vont réagir et interagir avec la modification des structures de prix, et autrement dit avec l’offre et la demande.

Vous cherchez des points clés !

Par exemple, le dernier high d’un bull market ou le dernier low d’un bear market ?

Le travail d’un analyste wyckoffien est de remarquer des pics et ainsi anticiper quels seront les mouvements intermédiaires.

Cher Wyckoff, la théorie est guidée par le fait que chaque mouvement du prix est constitué de vagues d’achat et de vente qui continueront aussi longtemps que l’actif intéressera quelqu’un.

Lorsqu’une vague s’essouffle, l’inverse débute !

Les petites vagues journalières se développent et constituent ainsi des vagues hebdomadaires. Si la vague est significative, Wyckoff agit en harmonie avec celle-ci.

Au sommet de son art, Wyckoff utilisait les graphiques en point et figure, tout particulièrement durant les tests d’achat et de vente.

Il s’agit de quelque chose qu’on utilise plus vraiment. Personnellement, je ne m’ aventure pas sur les P&F à moins que la situation ne soit vraiment particulière.

Je trouve les occasions de les utiliser assez rares à ce jour et avec mon expérience.

A propos, les graphiques en points et figures sont principalement utilisés pour définir :

- la direction du prix

- les meilleurs points d’entrée, de sortie ou d’invalidation

- les stop loss.

Voici le truc, une fois intégrée, vous comprendrez que la méthode de Wyckoff va droit au but avec une approche simple.

Cette méthode vous permet de trader moins et gagner plus, je vous le confirme : le prix et les volumes sont suffisants pour être efficace.

I. Le Composite Operator selon Wyckoff ?

Afin de continuer cet article, je pensais partir sur une discussion à propos de l’accumulation.

Toutefois il est essentiel de comprendre le rôle des opérateurs dans la méthodologie de Wyckoff ( CO : Composite Operator , “Les whales “ et autres institutionnels dans la cryptos)

La raison est simple : les opérateurs se cachent derrière tous les mouvements positifs ou négatifs. Une fois qu’on a compris le rôle des CO, il devient beaucoup plus simple de comprendre les mouvements d’accumulation et de redistribution d’un point de vue wyckoffien.

…Toutes les fluctuations des marchés et de leurs produits devraient être étudiées comme s’ il s’agissait du résultat des actions d’une seule personne. Appelons-le l’homme Composite, qui, en théorie, s’assied derrière la scène et manipule le marché à votre détriment si vous n’avez pas compris quel est son jeu, et qui le manipule à votre grand profit lorsque vous avez tout compris.

Comme nous le savons à présent, un des idéaux de Wyckoff était de révéler les véritables raisons derrière les fluctuations de marché.

C’est d’ailleurs quand Wyckoff a réalisé cela que des groupes de traders plus aguerris et mieux informés sont apparus.

Ces titans du trading ont la capacité de contrôler le marché en influençant carrément les prix. Le marché est une piste de danse et c’est eux qui s’occupent de faire la playlist. Ce sont eux les Composite Operators !

En réalité les CO constituent une sorte de “fiction utile”; car il s’agit d’une notion qui facilite véritablement la compréhension des marchés. Moi qui apprécie la simplification des théories, cela me convient parfaitement !

Le CO est un peu le carnet d’ordre d’un groupe de super traders opérant au même moment.

Les wyckoffiens préfèrent expliquer leurs actions et motivations comme s’ ils ne constituaient qu’un seul et unique intervenant.

Sachant que j’applique la méthode wyckoffienne au quotidien, il est de ma responsabilité de déterminer les actions du CO à travers l’activité qu’on pourra relever sur les graphiques.

Wyckoff est un grand habitué de la lecture des “carnets d’ordre” afin de comprendre les motivations d’importantes opérations financières; il pouvait les suivre à la trace !

II. Qu’est ce qu’une phase d’accumulation selon Wyckoff ?

Définition d’une phase d’accumulation selon Wyckoff :

L’accumulation est un procédé plus spécifique qu’on l’imagine et dont les subtilités n’apparaissent pas toujours comme une évidence.

Dit simplement, il s’agit de l’accumulation … d’un actif au prix voulu par l’acheteur durant une période de temps bien définie.

Typiquement lorsqu’une phase d’accumulation débute, elle met un terme à une tendance baissière car le CO prend des positions massives à l’achat afin d’absorber le plus d’actifs possibles au prix optimal et ce de façon étalée dans le temps, avec de nombreux ordres fractionnés.

Cela débute généralement avec l’arrêt d’un vent de panique et de ventes importantes.

L’idée qui se cache derrière une phase d’accumulation et le range qu’il implique, est que cela décourage les traders cherchant une tendance claire pour agir. Cela provoque des ventes et de nouveaux dips synonymes d’opportunités pour le Composite Operator.

Un des objectifs de la méthode Wyckoff est d’optimiser son timing lorsqu’il s’agira d’anticiper un mouvement suggérant un Ratio Gain/Perte favorable.

Un range est une phase durant laquelle la tendance précédente est stoppée parce qu’il existe un relatif équilibre entre l’offre et la demande.

Les institutions et autres opérateurs importants du marché se préparent à leur prochaine campagne qu’elle soit acheteuse ou vendeuse !

Dans le premier cas ( si bull prochain ) ils accumulent, dans le second (si bear prochain) ils distribuent.

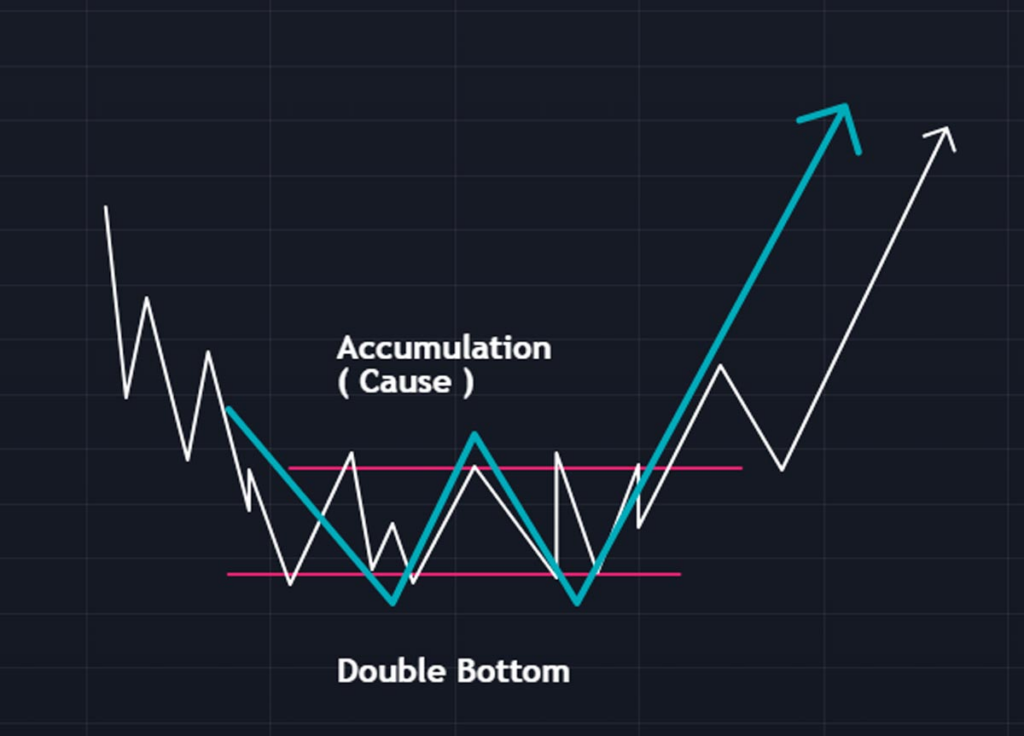

Quelques schémas d’accumulation selon Wyckoff

Pour retrouver les patterns du Cup & Handle, le Head & Shoulders, le Double Bottom, l’ Ascending ou le Desceding Wedge, je vous recommande ma formation gratuite sur les trading patterns

Votre façon de trader un range dépendra de votre style et de vos spécialités !

Si vous êtes un spécialiste du Swing, vous voudrez probablement saisir les opportunités et mouvements entre les zones clés.

Si vous êtes un scalpeur, les limites du range sont établies et vous pourrez agir sans problème, etc. Le trading de range sera le prochain tuto exclusif réservé à la communauté Pro.

Clarifions à présent certains éléments qui sont généralement oubliés lorsqu’on discute d’un processus d’accumulation :

La phase d’accumulation intervient lorsqu’un équilibre est atteint en termes de prix. Généralement, les phases d’accumulation deviennent plus évidentes lorsqu’on est en UT 12H.

Le volume est un indicateur clé d’accumulation ( et de distribution ) Un schéma wyckoffien dépourvu de volume n’en est pas un !

Suite à une tendance baissière, nous chercherons les signes d’accumulation ou ou de redistribution.

Suite à une tendance haussière, on cherchera des signes de distribution ou de réaccumulation.

Une phase d’accumulation répond à plusieurs critères qui doivent coïncider afin de donner de la crédibilité à un range.

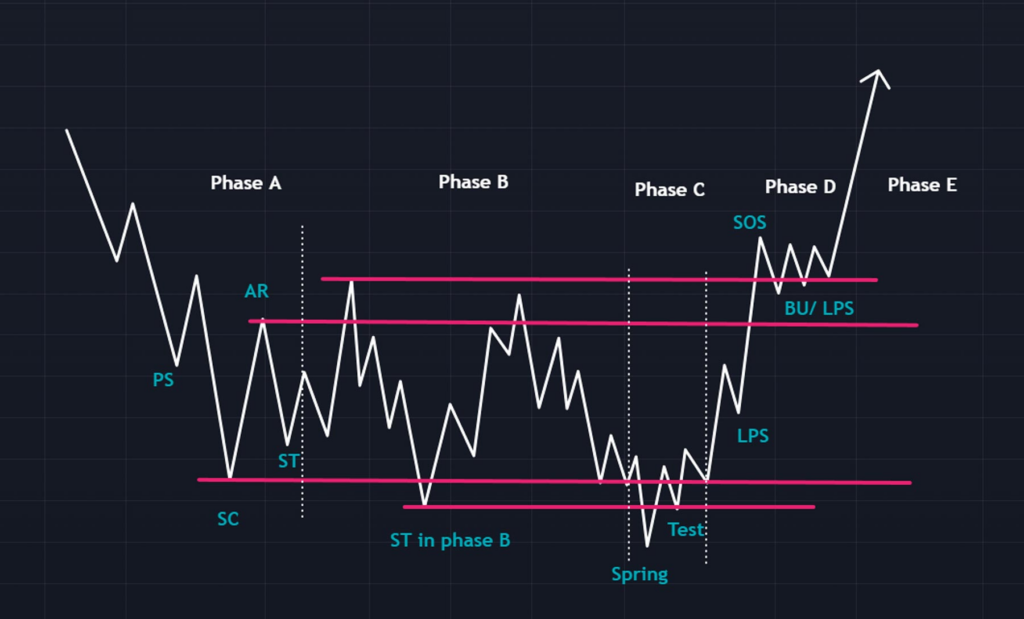

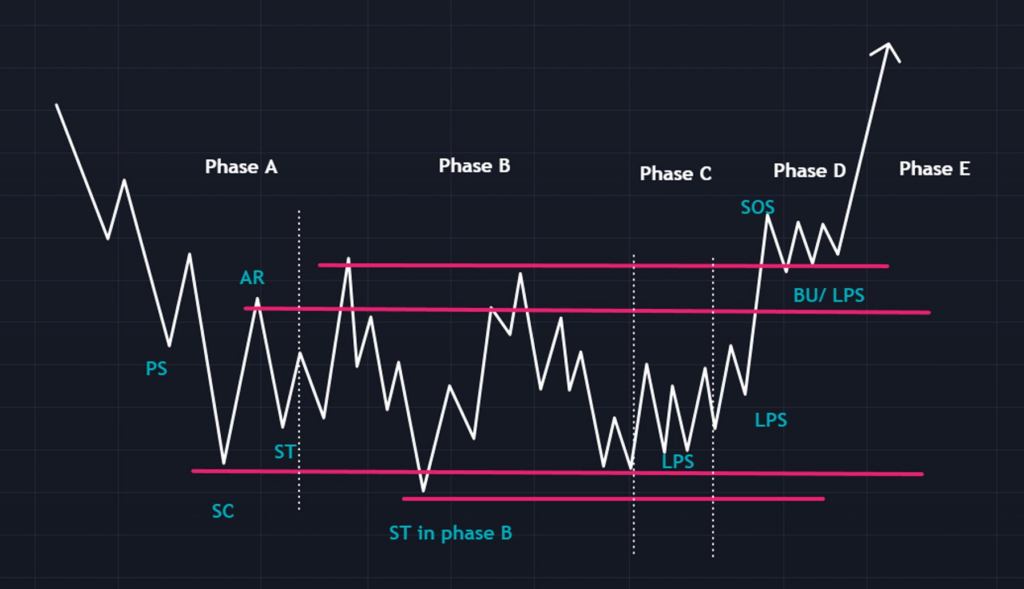

Voici 2 exemples théoriques d’accumulation selon Wyckoff

Ici, nous observons un schéma d’accumulation classique. Ce visuel est parfait pour analyser un potentiel range.

Évidemment, ce schéma est théorique et il vous faudra de l’expérience afin de remarquer ce type de structures. Les schémas ne sont pas des répliques exactes …

Les schémas de ce type existent afin de démontrer une structure cohérente. En tant que chartiste, ce sera à vous d’interpréter et d’analyser l’évolution du prix ( price action ).

Wyckoff ne vous est peut être pas familier. C’est pourquoi, afin de vous permettre de comprendre cette structure, vous trouverez la définition des différents points importants intégrant les graphiques ci-dessus.

Dans le premier exemple d’un cycle d’accumulation selon Wyckoff on vient tester les liquidités sous le plus bas des ST.

Dans celui ci-dessous, on vient visiter le bas du range au niveau des ST sans aller tester les liquidités pour autant.

PS — Support Préliminaire.

Il s’agit de la zone de prix sur laquelle les achats commencent à prendre le dessus après un mouvement baissier prolongé. Les volumes augmentent, ce qui suggère que le mouvement baissier approche de sa fin.

SC — selling climax (point culminant des ventes)

Il s’agit du point auquel la pression vendeuse est à son paroxysme et durant lequel, les ventes “paniques” ou simplement massives sont absorbées par les traders expérimentés sur un bottom ou proche de celui-ci. Souvent, le prix finit par clôturer bien au-dessus du point bas montrant qu’il y a tout de même un grand engouement

AR — Automatic Rally

La pression vendeuse a considérablement diminué

Une vague d’achat fait remonter le prix facilement; et cela est alimenté par le hedging qui contribue à la confiance des placements long. Le pic de ce rally vous aidera à définir la limite haute d’une phase d’accumulation durant ce range.

ST — secondary test ( le test mineur ) le second retest mineur

Il s’agit de la phase durant laquelle le prix revisite les zones du Selling Climax afin d’y tester l’offre et la demande sur différents niveaux.

Si un bottom est confirmé, le volume et la volatilité seront significativement diminués alors que le marché approche de la zone du SC. Il est habituel d’avoir de nombreux tests mineurs après un SC. Serions-nous actuellement dans cette phase au 9 juin 2021 ? Seul l’avenir nous le dira !

Test

Les opérateurs importants testent toujours le marché et l’offre durant un Range ( STs et rebonds ) et sur les zones clés durant les augmentations du prix.

Si l’offre est particulièrement importante sur des zones de test, cela veut dire que le marché n’est pas encore prêt à revoir une tendance haussière.

Un rebond est généralement suivi d’un ou plusieurs tests. Un test réussi est un test suggérant que le prix va continuer d’augmenter. Typiquement cela se remarque avec un bas plus haut sur des volumes moins importants. En effet, l’offre se réduit et donc plus besoin de volumes importants pour monter…

SOS — Sign Of Strength ( signal de force )

On remarque ici une hausse du prix et une véritable expansion avec des volumes relativement importants. Un SOS intervient la plupart du temps suite à un rebond.

LPS — last point of support ( dernier point de support )

Il s’agit du point bas sur lequel on verra une réaction ou un pullback après le SOS.

Le retour vers un LPS suggère un pullback sur un support qui était précédemment une résistance sur des volumes et une volatilité plus faible. Il est possible de remarquer plusieurs LPS malgré la singulière précision de ce terme.

BU — ”back-up”.

Ce terme est en réalité l’abréviation d’une métaphore haute en couleurs. Robert Evans, un des principaux professeurs de la méthode Wyckoff. Selon lui, un SOS est comparable à un saut d’une rive à l’autre d’un ruisseau. Le retour à l’eau ( back up to the creek ) représente conjointement les prises de profit court terme et un test additionnel la zone de résistance.

Le back-up est un élément structurel qui précède communément une augmentation du prix plus significative, et qui peut prendre différentes formes. Il peut s’agir d’un simple pull back ou un d’un nouveau range sur des niveaux plus élevés.

Peu importe les schémas, ce que vous devez chercher sont les signes d’une accumulation. Les éléments clés à prendre en compte sont :

- Le volume de la demande augmente-t-il ? La réponse qui suit les soldes est-elle positive ?

- Remarque-t-on un “climax” évident qui permette de définir le début d’un range ?

- Voit-on une réaction automatique ?

- A-t-on remarqué des rebonds ( mouvement sous le SC ou le TR) et quelle fut la réponse du marché ?

- L’UT minimum pour cadrer un range est normalement le 12H. Comme le marché des cryptos bougent très vites surtout dernièrement je m’amuse avec le 4h

Voici un range du BTC suggérant une accumulation afin que vous puissiez constater les points clés sur un exemple pratique et actuel !

Les fausses idées à propos d’une phase d’accumulation

Il existe de nombreuses idées fausses qui circulent autour du concept d’accumulation en général. Aujourd’hui, nous allons tenter d’en écarter quelques unes :

“ La tendance baissière s’est arrêtée, la volatilité est faible et le cours est stable, c’est forcément une phase d’accumulation …”

FAUX ! Lorsqu’on est en tendance baissière, la première chose à laquelle il faut penser est la redistribution car c’est le cas le plus courant. Non ce n’est pas parce que la baisse est terminée qu’on est en phase d’accumulation.

Cela peut se remarquer juste avant la phase d’accumulation mise en évidence dans l’ exemple du BTC précédemment repris précédemment. En voici un autre :

Il est naturel de penser que si la tendance baissière est rompue et que les supports sont testés à nouveau, on réunit des caractéristiques évidentes d’une accumulation. Mais c’est tout simplement faux. Il peut très bien s’agir de la phase préalable au SC !

Phase durant laquelle on revend à un prix plus haut avant de tomber dans le Selling Climax et que l’on commence enfin la phase d’accumulation. Ne vous faites pas avoir par la simplicité de penser que chaque tendance baissière mène à une accumulation.

“Cet Alt Coin a rebondi sur un bottom, c’est forcément le début d’une accumulation…”

Incorrect, même problème … Ce n’est pas parce qu’un Alt a rebondi sur un bottom que c’est le début d’une phase d’accumulation.Qu’est ce qui vous dit que ce n’est pas une nouvelle redistribution ?!

N’oubliez pas qu’une phase d’accumulation répond à de nombreux critères. Un seul d’entre eux, pris isolément, n’a aucune valeur.

“Regarde ce graph en H1, on voit bien l’accumulation”

A nouveau … c’est FAUX, il s’agit d’un véritable avertissement : une accumulation ne se fait pas sur quelques heures mais au moins sur plusieurs jours voire plusieurs semaines. Toutefois le process de re-accumulation que nous verrons en Partie 3 du Wyckoff, peut intervenir en quelques heures ou même quelques minutes et être super profitable pour qui sait se positionner !

III La phase de Distribution selon Wyckoff

Afin de comprendre la phase de Distribution, à partir de maintenant vous avez 2 choix !

La formation écrite très théorique un peu plus bas ou un de tous nos derniers tutos sur youtube !

Au même titre qu’une phase d’accumulation, les phases de distribution constituent un processus bien spécifique.

Résumé simplement, il s’agit de la phase durant laquelle on tente de vendre un asset au meilleur prix sur une certaine période de temps.

Il s’agit du parfait opposé à la phase d’accumulation durant laquelle les intervenants cherchent à sécuriser leurs achats au prix le plus bas.

En tant que trader, il est généralement plus simple de trader un marché en croissance. Toutefois, savoir reconnaître un marché en tendance baissière vous aidera peut-être un jour à en profiter de façon optimale. Cela est considéré comme plus difficile et soyez certains qu’une fois les bases acquises, c’ est bien l’expérience qui fera la différence.

Un des objectifs de Wyckoff est d’optimiser son timing lorsqu’il s’agira d’établir des positions par anticipation avec un bon RR ( Risk/Reward = Risque/Profit Potentiel )

Voici comment le fameux “Composite Operator” ( Cf Part 2 ), commence le lent processus de “distribution” de ses parts…

Cela commence avec l’arrêt du “Buying Climax” ( BC = sommet de la demande ), exact opposé au Selling Climax qu’on a vu précédemment.

Un Range est un espace dans lequel une tendance est stoppée parce qu’il y existe un relatif équilibre entre l’offre et la demande.

Les institutions et autres opérateurs importants se préparent pour le prochain Bear Market en distribuant leurs positions durant les ranges.

En phase d’accumulation comme dans n’importe quel autre range, vos trades dépendent de votre style !

Si vous tradez en swing, vous serez davantage penchés sur les moments clés d’une phase spécifique. Si vous êtes un scalpeur, vous avez vos canaux bien définis et vous pouvez opérer tranquillement à l’intérieur de ceux-ci.

Clarifions tout d’abord certains points qui sont généralement négligés lorsqu’on évoque les phases de distribution :

- Une phase de distribution débute lorsqu’un équilibre du prix est trouvé suite à une tendance ascendante, lorsque le prix se stabilise et commence à former un range.

- Une phase de distribution est théoriquement remarquable sur les UT en 12H et supérieures. Toutefois, les marchés volatiles peuvent très bien connaître des micro phases de distribution. On peut donc en voir les signes sur des U.T moins importantes également.

- Le Volume est un indicateur clé des phases d’accumulation et de distribution. Un wyckoffien a toujours un oeil attentif sur les volumes.

- Suite à une tendance haussière, il faut guetter les signes de distribution OU de ré-accumulation.

Une phase de distribution répond à de nombreux critères pour bien être considérée comme telle et afin que le range nous montre une relative stabilité.

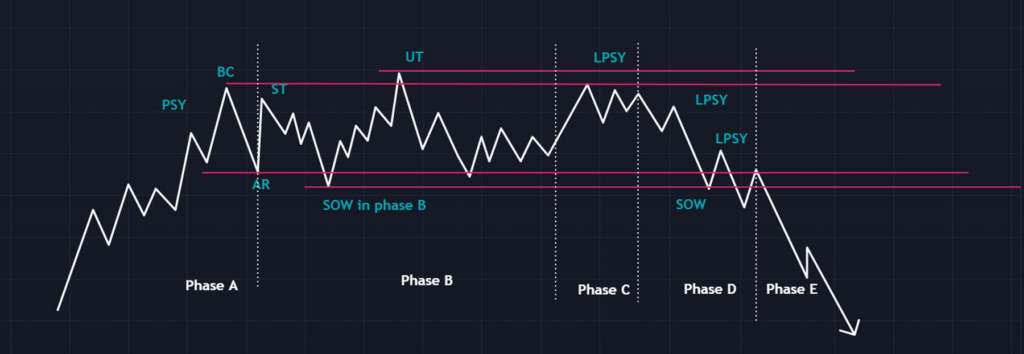

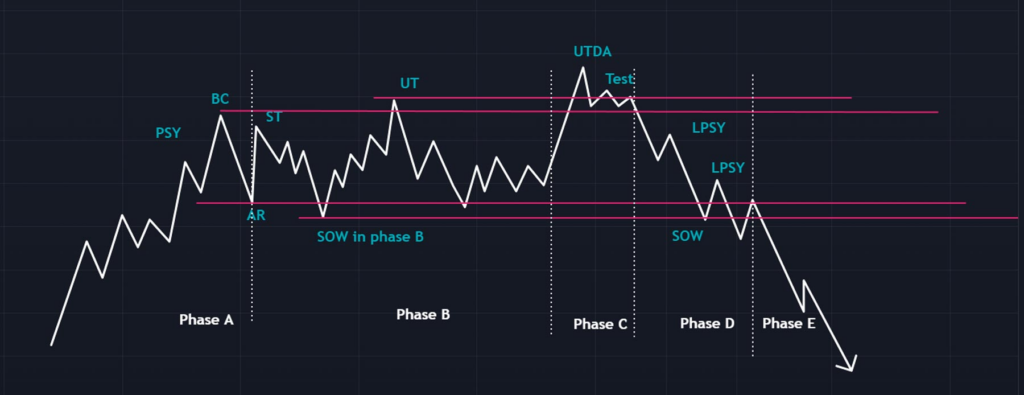

Voici différents schémas de distribution offrant des indices intéressants afin d’analyser de potentiels ranges. Comme toute approche théorique, ces schémas n’ont pas vocation à devenir des répliques de la réalité. Ces schémas sont avant tout là pour vous donner une structure afin de pouvoir analyser et interpréter l’évolution du Prix ( Price Action ).

Voici les différents moments clés que vous serez susceptibles de constater lors d’une véritable phase de distribution :

PSY — preliminary supply | offre préliminaire

C’est le moment à partir duquel les opérateurs importants commencent à se défausser d’une large partie de leurs assets suite à un fort mouvement haussier. Les volumes et le spread augmentent, signalant au passage qu’un retournement de tendance est possible dans un avenir proche.

BC — buying climax | le pic d’achats

Il s’agit de la période durant laquelle le volume d’achat est le plus important. Durant cette étape, on remarque également une augmentation des volumes et du spread. C’est le moment où vous entendez généralement le plus de bonnes nouvelles afin que la pression acheteuse des petits portefeuilles puisse absorber l’offre des opérateurs importants sans faire basculer le prix pour autant.

AR — Automatic Reaction | Réaction Automatique

On remarque une diminution significative de la demande suite à son pic tandis que le volume de l’offre se maintient. Le creux qui suit ce mouvement définit le support du range de distribution à venir.

ST — Secondary Test | Le Re-Test

Il s’agit de l’étape durant laquelle le prix revisite les niveaux du BC afin de tester la demande et l’offre à des niveaux de prix élevés. Afin qu’un Top soit confirmé, le volume de l’offre doit être nettement supérieur à la demande. Ainsi le spread et le volumes baissent à mesure qu’on approche de la résistance du BC.

Un Re-Test peut ressembler à un UpThrust (UT), étape à laquelle le prix évolue au-dessus de la résistance du BC et donner de nouveaux Re-Tests avant que le prix ne retrouve rapidement le bas de la résistance en clôture. Après un UT, le prix teste souvent la limite basse du TR

SOW — sign of weakness | signe de faiblesse

Il se caractérise par un mouvement baissier vers les limites basses du TR. Cette étape intervient généralement sur des volumes et un spread plutôt élevé.

L’ AR et le(s) SOW(s) initiaux indiquent un changement de tendance puisque l’offre est à présent clairement dominante.

LPSY — last point of supply ( dernier soutient de l’offre )

Après avoir testé le support sur un SOW, un rallye fébrile intervient avec un spread étroit montrant que le marché va avoir beaucoup de mal à reprendre. Cette incapacité à croitre de façon soutenue et durable est due à une faiblesse de la demande ou une offre abondante ou pire les 2 à la fois. Le LPSY constitue le moment auquel la demande s’épuise littéralement et durant laquelle on voit les dernières vagues de distribution des opérateurs importants.

UTAD — upthrust after distribution / poussée après la distribution

Le UTAD est le mouvement qui s’oppose au spring de la phase de l’accumulation.

Il intervient dans les derniers instants du Range et fournit un test définitif de la nouvelle demande suite à un break out du range.

Un UTAD n’est pas un élément obligatoire en phase de distribution. Vous trouverez d’ailleurs un exemple avec, et un autre sans UTAD.

ICE — Voici un autre concept qui n’est pas “obligatoire” mais il est toutefois important de l’évoquer. Imaginez que vous êtes sur un lac gelé et qu’à chaque fois que vous faites un pas, la glace (ICE) s’affaiblit un peu plus…

Durant une accumulation, on dessine une ligne grossière au niveau des sommets du range et à chaque fois que le prix le touche la ligne de résistance, elle s’affaiblit. Hors une fois que le prix passera à travers il restera bloqué au dessus pour un bon moment !

Pour la phase de distribution c’est le même schéma qui se dessine mais à l’inverse. On dessine une ligne grossière qui englobe les principaux creux. Une fois le support franchi, le prix aura du mal à se réintégrer.

Afin de mettre la théorie en pratique, voici les signes d’une phase de distribution auxquels je reste particulièrement attentif. Selon moi, les éléments clés à surveiller sont :

- Le volume de l’offre est-il en augmentation ?

- Y a-t-il une réponse afin de tenter de maintenir un prix haut ?

- Voit-on un Pic d’Achat suffisamment évident pour débuter un range ?

- Regardez les chandeliers avec de longues mèches, cela dénote les “mesures de sauvegarde” du prix.

- Voit-on un marteau pendu ou une étoile du soir en train de se dessiner ?

- Remarque-t-on une Réponse Automatique ( AR ) ?

- Le prix redescend-il sur de forts volumes de l’offre ?

- A-t-on constaté des mouvements sous le BC ou le TR ?

- Oubliez les Unités de Temps inférieur au 12H.

Les opérations sur les marchés d’action de ces traders obéissent à des cycles

L’échelle considérable à laquelle les opérations sont réalisées par le CO lui permet d’arriver au plus tôt durant les périodes d’accumulation. De plus, le CO ne veut pas être découvert dans son processus décisionnel afin de garder un temps d’avance.

Son objectif au début d’une phase d’accumulation est d’obtenir le plus de titres possible au meilleur prix, simple et logique jusque-là !

Ensuite le CO a besoin “d’équilibrer” ses interventions afin de ne pas faire monter le prix du simple fait d’un achat massif par exemple. Les opérations d’accumulation peuvent prendre des mois afin de lisser le prix et profiter au maximum des bottoms.

Wyckoff conclut que de telles opérations, conduites à grande échelle, provoquent d’importants rallys à la suite de la phase d’accumulation. Les actifs visés évoluent plus loin et plus longtemps que les autres …

On remarque également un comportement inverse lorsqu’on observe les structures de redistribution. Evidemment le CO va opérer de façon à vendre ses actifs au prix le plus haut possible. Durant ce processus, le CO essayera également de maintenir le prix le plus longtemps possible avant qu’on remarque ses intentions, et que cela provoque un vent de panique dont il subirait trop rapidement les conséquences.

Il s’agit ici d’un véritable champ de bataille sur lequel, les “super traders” se battent pour obtenir les meilleurs actifs ! Le secret dans la conduite d’importantes campagnes est donc fondamental.

Les activités des “super traders” sont passées au peigne fin par la méthode Wyckoffienne. Des années de recherche furent nécessaires afin de pouvoir commencer à entrevoir les opérations du CO sur les charts.

La méthode peut être complétée avec le “stealth” de Sam Fisher mais les empreintes sur le marché ne peuvent être effacées !

Il est impossible de se cacher des wyckoffiens qui ne font que constater l’évidence grâce à 2 éléments clé :

- Le volume

- Le Prix

Dans la partie 1, j’ai déjà mentionné qu’il s’agit des seuls éléments que je recherche sur les charts si je me focalise sur une approche purement wickofienne.

Le CO démontre une certaine habileté pour procéder et ce n’est pas évident de le constater lorsqu’on débute; l’expérience est bien évidemment requise. De plus, il détient le capital requis pour modifier le marché à sa convenance, surtout sur le marché des cryptos !

Wyckoff était déterminé à faire partie intégrante du Composite Operator, à devenir comme tels dans ses pensées et ses actions, et il l’a fait !

Si vous ne pouvez pas les battre, pourquoi ne pas les rejoindre ?

C’est l’essence de la méthode Wyckoff et sa motivation à comprendre ce que les “big boys” font afin de suivre leurs traces.

En observant régulièrement l’historique du CO sur les charts, il est possible de commencer à penser et agir à l’unisson.

Quand tout s’écroule, Wyckoff analyse la chose très simplement; cela veut dire que le CO est en phase d’accumulation ou qu’il redistribue.

J’ai pour intention d’analyser les traces laissées par le CO sur les marchés afin de suivre leurs traces et prendre des trades similaires :

Si on observe une redistribution, je vend !

Si on observe une accumulation, j’achète !

En comprenant ce simple mécanisme et en analysant les traces du CO sur les marchés, je peux commencer à placer mes trades en m’assurant que j’ai des positions similaires avec un capital qui est tout autre…

Selon Wyckoff, “peu importe que les mouvements soient fondés ou artificiels; il s’agit de toute façon du résultat d’achats et de ventes par le public, des investisseurs ou des achats/ventes artificiels réalisés par d’importants opérateurs.” C’est le message que passe Wyckoff à tous les traders.

Pour résumer et conclure sur la méthode Wyckoff :

“L’homme (opérateur) Composite” planifie, exécute et conclut consciencieusement ses prises de positions.”

Il incite le public à acheter des actifs, lorsqu’il a déjà longuement accumulé ! C’est un peu ce qu’il se passe quand on entend parler de BTC à la télé… c’est qu’il est déjà trop tard et qu’il s’agit de vendre.

Vous devez analyser et étudier les charts avec comme objectif de constater et anticiper le comportement et les motivations des intervenants qui dominent le marché !

Avec de la pratique, il est possible d’acquérir les compétences qui permettent d’interpréter les motivations que cachent les charts ! Wyckoff et ses élèves pensent que si il est possible de comprendre le comportement du marché, alors il est possible d’identifier de nombreuses opportunités suffisamment tôt pour en profiter.

J’espère sincèrement que ce dossier sur Wyckoff vous a été instructif car il constitue à lui tout seul un des piliers de ma méthode.

Bon trading à tous !

PS : si vous êtes arrivés jusqu’ici, c’est surement que ma méthode vous intéresse aussi …

Alors, je vous invite dès maintenant à suivre également ma newsletter réservée à la communauté Pro !

Je propose également l’accès à 2 Discord dédiés aux traders pros en devenir.

Ici zéro Moon Boy, il y a du boulot pour y arriver mais si les chiffres et la logique vous plaisent, c’est surement pour vous !

Merci beaucoup pour pour votre partage. Les marchés financiers semblent plus ” simples ” à comprendre, plus ” rationnels “.

Merci à vous Catherine !

A bientôt peut-être.

Je viens de m’inscrire à la newsletter pro et le contenu est qualitatif j’espere me perfectionné.

Merci capitain

Merci pour ta confiance Rachid et bienvenue dans l’équipage !

Dis moi tu as bien reçu ton briefing hier soir ?!

TOP l’article, vraiment tres complet un grand merci pour ton travail !

Merci Camaro ! A bientôt !

Super intéressant merci.

Merci infiniment Jonas ! Il est vrai que cette formation constitue un palier pour de nombreux apprenants.

Merci pour cet article qui est surement un des plus puissant du site

Retour à la base de la base. Merci pour cet article déterminant.

Super article! Il va certainement devenir ma nouvelle bible pour les prochains temps.

Une question me taraude : je suis en train de tracer les graphiques relatifs à tout ça et parfois j’ai des sorties haussières lors de distribution et baissières après des accumulations.

Ça a du sens ou c’est moi qui suis complètement faux? Je pense que j’ai du louper quelque chose, mais en relisant le tout 10x j’arrive sur les mêmes résultats 🙂