Les contrats à terme, connus sous le nom de “futures”, représentent des instruments dérivés qui offrent aux traders et aux investisseurs la possibilité de spéculer sur le prix futur d’un actif tel que le Bitcoin, sans avoir besoin de le posséder physiquement contrairement à l’achat dit « spot ».

En détenant un contrat à terme ou futures, vous ne détenez pas la crypto-monnaie en question, mais vous avez la capacité de « parier » sur une augmentation ou une diminution de son prix. L’objectif est de réaliser des profits si le prix évolue conformément dans votre direction.

Sommaire:

- Contrat futures, contrat à termes, contrat perpétuel : Définition

- Fonctionnement des Futures et Contrats à Terme

- Contrat à Termes : Prise de Position

- Effet de levier

- Hedging par un contrat à terme

- Avantages des Contrats Futures et Contrats à Terme

- Inconvénients

- Exemple Contrat Future DYDX

- Mon Point de Vue sur les Contrats à Terme et Futures

Contrat futures, contrat à termes, contrat perpétuel, c’est quoi?

Dans la finance traditionnelle, le contrat à terme se présente comme un instrument financier qui autorise à s’engager préalablement à vendre ou à acheter un actif à un prix et à une date préétablis. Ce type de contrat peut servir à se protéger contre les risques (hedge) tout autant qu’à mener des opérations spéculatives.

Le contrat perpétuel est quant à lui identique au contrat à terme mais diffère sur un point essentiel : la date d’expiration. Alors que les contrats à terme traditionnels ont généralement une date d’expiration, les contrats futures en cryptomonnaie n’ont souvent pas de date d’expiration.

Les contrats futures sont donc essentiellement des produits dérivés créés pour suivre de près le prix de l’actif sous-jacent. En possédant un contrat à terme, vous n’êtes pas propriétaire de la cryptomonnaie, par contre vous pouvez spéculer sur la hausse, mais aussi sur la baisse du prix.

L’intérêt est de gagner de l’argent si le prix évolue dans la direction que vous aviez précédemment anticipée.

Fonctionnement du contrat à terme

Le contrat à terme est un engagement entre deux parties: un acheteur et un vendeur.

Tant que le contrat n’est pas fermé, aucun des 2 partis n’est gagnant.

ersonne n’a rien gagné ni rien perdu avant l’échéance du contrat.

Lorsqu’un trader achète un contrat future, celui-ci est obligé de le vendre à son expiration.

Dans la même logique, si un trader vend un contrat future, il est obligé de céder son contrat à sa date d’expiration.

Pour illustrer cette situation, voici un exemple :

Si on anticipe que le cours du bitcoin va augmenter. Admettons qu’on ait acheté un contrat à terme de 1 btc à 25K.

À l’échéance, trois possibilités se présentent :

- A l’expiration du contrat le prix du btc à augmenté à 28k.

Vous avez achetez, comme convenu dans votre contrat future, un btc à 25K que vous revendez sur le marché à 28K. Vous avez gagné une plus-value de 3k.

2. A l’expiration du contrat le prix du btc à stagné 25K.

Vous avez acheté, comme convenu dans votre contrat future, un btc à 25K, que vous revendez sur le marché à 25K. Vous n’avez rien perdu, vous n’avez rien gagné.

3. A l’expiration du contrat le prix du btc a baissé à 20k.

Vous avez acheté, comme convenu dans votre contrat future, un btc à 25k, que vous revendez sur le marché à 20k. Vous avez perdu 5K.

Prise de position avec un contrat à terme

Contrairement à l’achat dit SPOT, les traders peuvent spéculer sur une hausse mais aussi, une baisse.

Position long

Prendre une position Long revient à dire qu’on prend une position acheteuse. Vous achetez un contrat parce que vous pensez que la valeur du BTC va augmenter.

Position short

Prendre une position Short revient à dire qu’on prend une position vendeuse. Vous vendez un contrat parce que vous pensez que la valeur du BTC va baisser.

Que vous soyez long ou short, il est important de toujours placer un stop loss sur chaque trade.

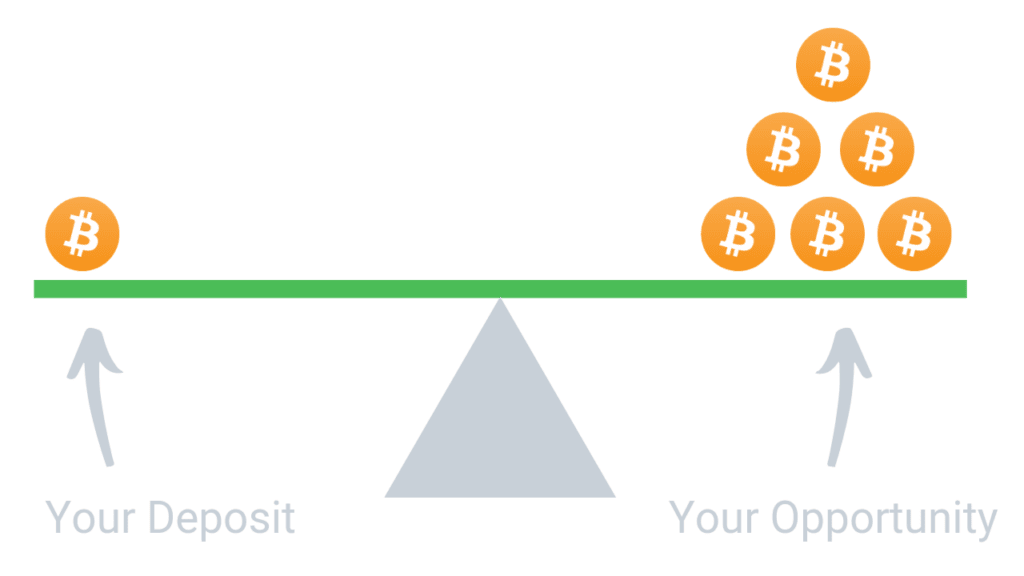

Effet de levier

Grâce au marché à terme, l’ effet de levier multiplie le pouvoir d’achat ou de vente afin que vous puissiez négocier avec un capital supérieur à celui que vous possédez actuellement dans votre portefeuille.

L’effet de levier est décrit sous la forme d’un ratio – tel que 1:5 (5x), 1:10 (10x) ou 1:20 (20x). Cela indique combien de fois votre capital initial est multiplié.

Par exemple, si vous avez 100 dollars sur votre compte d’échange mais que vous souhaitez ouvrir une position d’une valeur de 1 000 dollars en bitcoins (BTC), un effet de levier de 10x donnera à votre position existante de 100 dollars le même pouvoir d’achat que 1 000 dollars.

Hedging par un contrat à terme

Les contrats à terme permettent de se couvrir vis à vis d’une correction … qu’elle soit à la hausse ou à la baisse; il s’agit couvrir le risque contre son biais contre une hausse ou une baisse future d’un produit sous-jacent On parle alors de se hedger ou de stratégie de hedging.

C’est précisément ce en quoi les opérations de hedging consiste : utiliser un levier financier pour couvrir ses positions principales et lisser sa rentabilité économique d’une stratégie.

Exemple :

Sur le Bitcoin, suite à une baisse importante, vous décidez d’acheter 1 bitcoin en spot car c’est une zone intéressante dans votre stratégie de DCA (formation DCA).

Cependant vous craignez une continuation baissière. Vous pouvez donc ouvrir une position vendeuse (short) sur le BTC afin de couvrir votre achat SPOT dans le cas d’une continuation baissière.

Avantages des contrats futures

L’effet de levier est probablement la caractéristique la plus importante et la plus attrayante des contrats futures, qui permet aux traders de maximiser des profits en spéculant sur les contrats futures avec le capital limité dont ils disposent.

L’un des principaux avantages des opérations sur crypto-monnaies à terme est la simplicité avec laquelle il est possible de spéculer sur l’évolution du prix des actifs sous-jacents.

Les contrats futures posent également le problème de la propriété : si vous achetez un contrat à terme, vous ne possédez pas réellement l’actif crypto-monnaie sous-jacent, mais un contrat qui le représente simplement.

Les contrats futures constituent donc un bon outil de couverture afin couvrir des positions sur les marchés financiers et se protéger en temps de crise.

Inconvénient des contrats futures

Si l’effet de levier est l’un des principaux avantages des opérations sur les contrats futures, il s’agit d’une arme à double tranchant, car une utilisation inconsidérée de l’effet de levier peut entraîner l’anéantissement du capital.

Les contrats futures permettent aux traders d’être beaucoup plus flexibles en ce qui concerne leurs stratégies de trading, car ils peuvent prendre des positions LONG et, surtout, SHORT sur le prix de l’actif, ce qui n’est pas possible dans le trading au SPOT.

Exemple contrat future DYDX

Dans cette exemple on utilise le tradingview pour calculer notre taille de position.

Avec un capital de 500$ et un risque de 3% si le stop loss est touché, on doit acheter 142.85 dYdX. Ensuite on se rend sur la plateforme de trading pour entrer notre plan de trading.

Le levier nécessaire sera automatiquement calculé par la plateforme. Dans ce cas de figure j’ai limité le levier a X10 mais notre perte sera maintenue a 3 % car nous avons protégé la position par un stop loss.

Mon Point de Vue sur les Contrats à Terme

Les contrats futures et perpétuels sont des outils financiers qui permettent de spéculer facilement sur un actif sans devoir le détenir. Son intérêt réside surtout sur deux points essentiels :

- l’effet de levier afin de multiplier son capital de départ et booster ses profits

- la possibilité de pouvoir spéculer à la baisse !

Des contrats à terme, j’en trade tous les jours sur dydx, bybit et delta exchange donc mon point de vue sur la question est assez clair je pense 😉

0 comments

Write a comment