Même en tant que trader expérimenté, le risque est omniprésent sur les marchés financiers. Afin d’en maintenir le contrôle, j’utilise régulièrement régulièrement le Hedging. Il s’agit d’une stratégie particulièrement utile lorsqu’on observe des corrections sur les marchés financier : forex / devises, crypto, commodities, matières premières, actions, etc.

Cette stratégie est mise en place couvrir le risque financier qu’implique les positions acheteuses, elle est pratiquée par la majorité des institutionnels.

Le hedging est une des mes spécialités. C’est aussi le thème du premier webinaire que j’ai proposé lors du lancement de Captain Trading. A ce jour, vous pouvez retrouver cette formation hedging trading dans notre catalogue de vidéos à la demande.

Cette stratégie s’intégrera parfaitement à votre gestion de risque. Elle permet de protéger ses positions et lisser notre courbe de profits.

C’est pourquoi j’ai élaboré un premier guide offert sur le Hedging et les différentes méthodes pour se hedger. Il vous fournira une compréhension approfondie du Hedging, ainsi que des différentes méthodes pour affiner votre gestion de risque !

- Définition Hedging et Traduction Hedge

- Pourquoi se Hedger

- 4 Méthodes de Hedging

- 4 Stratégies de Hedging

- Outils & Instruments pour se Hedger

- Formation Gratuite : Shorter le Marché

- Avantages et Inconvénients du Hedging

- Mes Conseils pour se Hedger Efficacement

- Mon Point de Vue sur le Hedging

Que vous soyez un trader débutant ou expérimenté, ce guide constitue une ressource précieuse. Il va vous aider à comprendre les subtilités des instruments de couverture. Dès lors, vous pourrez développer une stratégie de gestion des risques sur mesure et atteindre vos objectifs de trading et/ou d’investissement avec une dose de stress en moins !

Il s’agit de renforcer la résistance de notre portefeuille aux fluctuations du marché. L’objectif est avant tout de protéger son capital durement gagné. Une fois qu’on a intégré le registre des risques envisageables, analyse du risque et évaluation des risques.

On n’est pas là pour simplement parier à la baisse. On est là pour le faire de façon équilibrée de telle sorte que si ça corrige, on retombe sur nos pattes alors qu’on était long. C’est çà le concept du hedging !

Introduction au Hedging

Définition Hedging et Traduction Hedge

Le Hedging est une stratégie financière essentielle afin de protéger ses investissements contre les risques potentiels et les incertitudes du marché. Cette technique consiste à prendre une position sur un instrument financier ou un actif connexe, comme un produit dérivé ou un titre, dans le but de compenser les pertes potentielles de son investissement principal.

Le Hedging est une forme d’assurance qui m’aide à minimiser les pertes financières et à réduire mon exposition à des conditions de marché défavorables. En d’autres termes, grâce au Hedging, je suis en mesure de diversifier mes investissements en limitant les effets des fluctuations du marché sur mes portefeuilles.

Attention à ne pas confondre un edge qui se traduirait par un atout avec un hedge qui se traduit littèralement par barrière. Vous l’aurez compris en construisant votre “hedge” ou hedging, vous protégez des revers du marché. Lorsque vous construisez votre edge, cela veut dire que vous construisez les atouts qui vous permettront de faire la différence sur les marchés financiers !

Le Hedging : dans quel but ?!

Sur les secteurs de la finance, le hedging revêt une importance capitale. Il offre une sécurité de choix contre les imprévus du marché. Étant donné que les marchés financiers sont par nature changeants et imprévisibles, il est important pour nous en tant que traders et investisseurs de rester parés à des conditions difficiles.

Il est également indispensable de s’assurer que nos investissements sont stables. En utilisant des stratégies de Hedging, nous pouvons limiter les risques potentiels, réduire l’impact de la volatilité des marchés sur nos portefeuilles et améliorer nos performances à long terme.

Un indispensable en ces temps d’insécurité financière

Le Hedging est particulièrement utile pour nous en période d’incertitude accrue sur les marchés, car cela nous permet de maintenir un portefeuille équilibré et d’éviter des pertes importantes. En outre, nous pouvons également utiliser cette technique pour verrouiller nos profits et profiter des mouvements de prix sur les différents marchés, ce qui en fait un outil essentiel pour la gestion des risques et la maximisation de nos profits.

Le hedging permet véritablement de stabiliser l’économie en structurant les gros portefeuilles. Le hedging est disponible à tous les traders petits et grands portefeuilles alors pourquoi se priver ! Il est même devenu ultra démocratisé grâce à des plateformes spécialisées sur les options comme Delta Exchange.

Le Hedging atteint des objectifs clés; ils contribuent tous à son importance dans les pratiques de trading et d’investissement :

Atténuation ou Réduction du risque

Le Hedging vise principalement à réduire les risques potentiels associés à un investissement, minimisant ainsi l’impact financier des mouvements défavorables du marché.

Optimisation du portefeuille

Les stratégies de Hedging aident à optimiser leurs portefeuilles en trouvant un équilibre entre le risque et le rendement. En sélectionnant et en gérant soigneusement sa couverture, un investisseur peut parvenir à une allocation efficiente de son capital et ainsi améliorer ses performances à long terme. Le hedging contribue à la diversification de nos investissements; de fait, notre portefeuille est optimisé lorsqu’on se hedge !

Protection des bénéfices

Le Hedging peut être utilisé pour capitaliser en toute quiétude sur les profits existants et les empêcher d’être érodés par les fluctuations du marché. En prenant une position complémentaire sur un actif ou un instrument connexe, les investisseurs peuvent sécuriser leurs gains et minimiser le risque d’un retournement soudain des marchés.

Exploiter les opportunités du marché :

Les techniques de Hedging permettent aux investisseurs de capitaliser sur les opportunités de marché et de bénéficier des mouvements de prix dans différentes classes d’actifs. En mettant en place des couvertures, les traders peuvent tirer profit des divergences sur le marché et même générer des profits si la stratégie est bien rodée.

Je suis convaincu que le Hedging est un outil indispensable pour réussir sur les marchés financiers et je suis loin d’être le seul. Cela permet de se prémunir contre les fluctuations imprévisibles du marché et de réduire l’exposition aux risques.

Grâce à une stratégie de couverture bien pensée et à une surveillance constante de la conjoncture et du calendrier économique, on peut atteindre une stabilité financière à long terme et lisser nos profits. Voici déjà quelques bonnes raisons pour lesquelles, je vous recommande vivement de vous familiariser avec le hedging.

Hedging | 4 Méthodes Principales

Dans cette section, nous aborderons quatre méthodes de Hedging couramment utilisées par les investisseurs et les entreprises pour gérer les risques liés à leurs activités financières. Ces méthodes sont la couverture directe, la couverture croisée, la couverture par procuration et la couverture de portefeuille. Chacune de ces techniques de couverture présente des avantages et des limites qui lui sont propres et que nous examinerons en détail.

Hedging direct

Une couverture directe consiste à prendre une position compensatoire sur un instrument financier connexe, tel qu’un contrat à terme, une option ou un swap, afin de se protéger contre les fluctuations potentielles du prix de l’actif sous-jacent. Cette méthode est largement utilisée afin de fixer un prix prédéterminé pour l’actif et atténuer les risques associés à des mouvements de prix défavorables.

Par exemple, un agriculteur qui souhaite se protéger contre la chute des prix du maïs peut vendre un contrat à terme sur le maïs. Si le prix du maïs baisse, la perte de l’agriculteur sur le marché physique du maïs sera compensée par le gain réalisé sur le marché à terme.

Hedging croisé | Cross Hedging

La couverture croisée est une stratégie par laquelle un investisseur couvre le risque associé à un actif en prenant une position compensatoire sur un actif différent, mais connexe. Cette méthode est particulièrement utile lorsqu’il n’existe pas de couverture directe ou lorsque la corrélation entre les deux actifs est forte.

Par exemple, une société d’extraction d’or peut couvrir son exposition aux fluctuations du prix de l’or en prenant une position short sur un contrat à terme sur l’argent. Comme les prix de l’or et de l’argent ont tendance à évoluer dans la même direction, une baisse des prix de l’or peut être compensée par une baisse correspondante des prix de l’argent, ce qui réduit le risque pour la société d’extraction de l’or.

Hedging par procuration | Proxy Hedging

La couverture par procuration consiste à utiliser un instrument financier ou un actif qui n’est pas directement lié à l’actif couvert, mais qui présente une forte corrélation avec lui. Cette méthode est employée lorsqu’une couverture directe n’est pas disponible ou que le coût d’une couverture directe est trop élevé.

Par exemple, vous avez ouvert plusieurs positions sur des altcoins mais on ne vous propose aucune solution pour prendre des put options sur ces alts. Dès lors, vous décidez de vous hedger avec des contrats Options sur Bitcoin ou Ethereum. L’intégralité du marché crypto étant fortement corrélé à BTC et ETH, ce type de couverture est parfaitement judicieuse.

Hedging de portefeuille | Portfolio Hedging

La couverture de portefeuille est une technique utilisée pour gérer les risques associés à l’ensemble d’un portefeuille d’investissement. Cela consiste à prendre des positions dans divers instruments de couverture, tels que des options, des contrats à terme, des swaps ou des ETF, afin de compenser les pertes potentielles des actifs sous-jacents au sein du portefeuille.

Par exemple, un gestionnaire de portefeuille fortement exposé aux actifs technologiques peut utiliser un ETF inverse technologique comme instrument de Hedging. Si le secteur technologique connaît un ralentissement, l’ETF inverse prendra de la valeur, ce qui contribuera à compenser les pertes subies par les actifs technologiques du portefeuille.

La compréhension des différentes techniques de couverture, telles que la couverture directe, la couverture croisée, la couverture par procuration et la couverture de portefeuille sont toutes susceptibles de vous aider dans votre quête de la stabilité. A vous de choisir celles qui conviendront le mieux !

Hedging | 4 stratégies liées à la gestion de risque

La gestion des risques est un aspect essentiel de l’investissement et du trading. Elle implique diverses stratégies de couverture qui peuvent aider les investisseurs et les entreprises à protéger leurs intérêts financiers contre les fluctuations du marché et d’autres risques potentiels. Dans cette section, nous examinerons quatre stratégies de couverture populaires : la couverture delta, la couverture gamma, la couverture vega et le tail risk hedging ( que je ne traduirai pas ).

Hedging en delta

La couverture en delta est une stratégie qui vise à réduire ou à éliminer le risque associé à l’évolution du prix d’un actif sous-jacent en prenant une position compensatrice, généralement au moyen de contrats d’option. Le delta est une mesure de la variation du prix d’une option par rapport à la variation du prix de l’actif sous-jacent.

Pour mettre en œuvre une stratégie de Hedging delta, un investisseur achètera ou vendra des contrats d’options pour atteindre une position delta-neutre. Cela signifie que l’exposition globale du portefeuille au delta sera nulle, ce qui rendra la valeur du portefeuille moins sensible aux variations de prix de l’actif sous-jacent. La Hedging Delta nécessite souvent des ajustements fréquents pour maintenir une position delta-neutre car le prix de l’actif sous-jacent et le delta de l’option changent au fil du temps.

Hedging gamma

La couverture gamma est une stratégie utilisée pour réduire ou éliminer le risque associé à la variation du delta, appelé risque gamma. Le gamma mesure la vitesse à laquelle le delta d’une option varie en fonction du prix de l’actif sous-jacent.

Les investisseurs utilisent la couverture gamma pour maintenir une position gamma-neutre, ce qui signifie que l’exposition gamma globale du portefeuille est nulle. Pour ce faire, ils achètent ou vendent généralement des contrats d’options supplémentaires. La couverture gamma est particulièrement utile pour les traders d’options qui souhaitent minimiser l’impact sur leur portefeuille des fortes variations de prix de l’actif sous-jacent. Comme la couverture delta, la couverture gamma nécessite également des ajustements continus pour maintenir une position gamma-neutre.

Vega Hedging

Le Hedging se concentre sur la gestion du risque associé aux variations de la volatilité implicite d’un actif sous-jacent. La volatilité implicite est une mesure de l’ampleur des variations futures attendues par le marché sur le prix d’un actif. Vega est la sensibilité du prix d’une option aux variations de la volatilité implicite.

Une stratégie de Hedging vise à établir une position vega-neutre, ce qui signifie que l’exposition vega globale du portefeuille est nulle. Cet objectif est généralement atteint en prenant des positions compensatoires sur des contrats d’options ayant des volatilités implicites différentes. En maintenant une position vega neutre, un investisseur peut réduire l’impact des variations de la volatilité implicite sur la valeur de son portefeuille. Comme la couverture delta et gamma, la couverture vega nécessite des ajustements réguliers pour maintenir une position vega-neutre.

Tail risk hedging

Le Tail risk hedging est une stratégie qui vise à protéger un portefeuille contre les événements extrêmes du marché ou « cygnes noirs » qui ont une faible probabilité de se produire mais qui peuvent entraîner des pertes particulièrement importantes. Ces événements, qui se produisent généralement dans la queue d’une distribution de probabilité, peuvent entraîner des baisses substantielles du prix des actifs et causer des dommages importants, voire fatales à un portefeuille.

Le Tail risk hedging implique l’utilisation d’instruments financiers tels que des options, des contrats à terme ou des swaps pour protéger un portefeuille contre les mouvements extrêmes du marché. Bien que le Tail risk hedging puisse être coûteux, il peut également offrir une protection précieuse aux investisseurs pendant les périodes de tensions et d’incertitudes sur les marchés.

Hedging | Les Outils et Instruments pour se Hedger

Passons à présent aux instruments de couverture qui sont à votre disposition afin de mettre en place les stratégies qu’on a vu précédemment.

Je vais vous présenter les quatre principaux instruments de couverture : les contrats à terme, les contrats d’options, les swaps et les ETF. Personnellement, j’utilise uniquement les contrats futures et options, cela est largement suffisant dans mon cas.

Les Contrats à terme | Futures

Un contrat à terme est un accord standardisé entre deux parties pour acheter ou vendre un actif à un prix prédéterminé à une date future donnée. Les traders utilisent les contrats à terme pour couvrir leurs positions, car ils peuvent fixer le prix d’un actif et se protéger contre d’éventuelles fluctuations de prix.

Quoi de mieux qu’une formation pour apprendre à shorter en image afin de clarifier le concept !

Ma formation gratuite afin de shorter le marché

Les contrats option

Ils donnent à l’acheteur le droit, mais non l’obligation, d’acheter ou de vendre un actif sous-jacent à un prix prédéterminé (appelé prix d’exercice) avant ou à une date d’expiration spécifique.

Il existe deux types de contrats d’option : les options d’achat appelées Call Option et les options de vente appelées Put Option. Dans chacun des deux cas, il est possible de fournir les options ou de les acheter.

Les options peuvent être utilisées pour se couvrir contre des mouvements de prix défavorables de l’actif sous-jacent. Par exemple, un investisseur détenant des actifs d’une société peut acheter des options de vente pour protéger son investissement contre une baisse potentielle du cours de l’action.

Ce qui nous intéresse dans les options lorsqu’il s’agit de hedging est d’utiliser l’achat de put option afin d’anticiper des baisses potentielles “au cas où”. Pour vous initier aux options qui constituent une des meilleures façons de se hedger, je propose des formations options gratuites et des formations options payantes ( et abordables ) pour ceux désirent étudier des cas pratiques avec moi et repartir avec quelques stratégies clé en main !

Personnellement je trade les contrats option afin de me hedger sur Coincall. Sachant qu’il s’agit de produits financiers très spécifiques ( 5% uniquement du volume de trading total environ ), je favorise toujours une plateforme spécialisée !

Exemple de la courbe de risque/profit d’une option Put

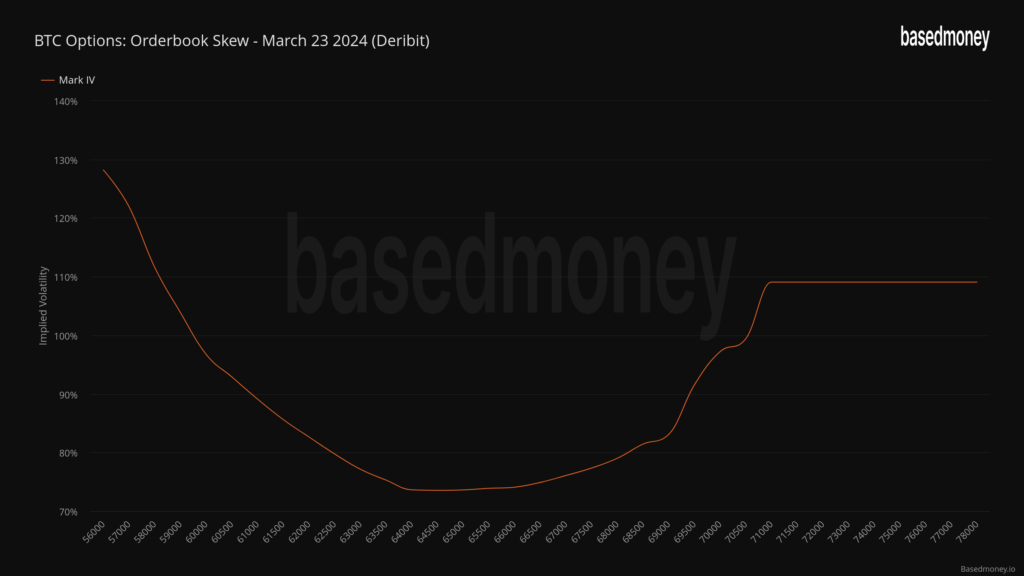

Courbe de la volatilité implicite sur les Contrats Option attachés à Bitcoin

Swaps

Les swaps sont des contrats financiers entre deux parties qui impliquent la plateforme d’échange de flux de trésorerie, d’actifs ou de passifs. Les types de swaps les plus courants sont les swaps de taux d’intérêt et les swaps de devises.

Les swaps peuvent être utilisés pour se couvrir contre divers risques, tels que les fluctuations des taux d’intérêt ou la plateforme d’échange. Par exemple, une entreprise ayant contracté un prêt dans une devise étrangère peut conclure un swap de devises pour échanger les flux de trésorerie du prêt dans sa devise nationale, minimisant ainsi son exposition au risque de change.

Fonds négociés en bourse (ETF = Exchange-Traded Funds)

Un ETF est un type de fonds d’investissement qui détient un portefeuille diversifié d’actifs, tels que des actions, des obligations ou des matières premières, et qui se négocie en bourse comme une action. Les ETF peuvent être utilisés comme instruments de couverture pour atténuer les risques associés à des secteurs de marché, des classes d’actifs ou des régions géographiques spécifiques.

En investissant dans un ETF qui suit la performance inverse d’un indice ou d’un actif particulier, les traders peuvent couvrir leur exposition aux pertes potentielles de leur portefeuille. Par exemple, un investisseur préoccupé par un ralentissement du secteur technologique peut investir dans un ETF inverse technologique

Je tiens à souligner l’importance cruciale des instruments de couverture. Les contrats à terme, les contrats d’option, les swaps et les ETF constituent des moyens efficaces de se hedger.

Bien sûr, il est essentiel de comprendre parfaitement ces outils et de les utiliser correctement pour obtenir des résultats optimaux. Grâce à ceux-ci, vous pouvez minimiser efficacement les risques et naviguer avec succès dans des marchés volatils et incertains. Le hedging est rarement parfait mais il est essentiel !

Hedging | Avantages et Inconvénients

Les stratégies de Hedging sont essentielles pour les investisseurs et les gestionnaires de portefeuille afin de gérer les risques associés à leurs investissements. Si ces stratégies offrent de nombreux avantages, elles présentent également certains inconvénients. Dans cette section, nous examinerons les avantages et les inconvénients des stratégies de Hedging.

Les Avantages

Réduction du risque

Le principal avantage du Hedging est la réduction des risques. En recourant à diverses techniques de couverture, les investisseurs peuvent limiter leur exposition aux mouvements défavorables du marché, tels que les fortes baisses du prix des actifs ou les fluctuations importantes des taux d’intérêt ou des plateformes d’échange. Cela permet de protéger leurs portefeuilles contre des pertes importantes et constitue un filet de sécurité pendant les périodes de forte volatilité.

Des résultats prévisibles

Les stratégies de Hedging permettent souvent aux investisseurs d’obtenir des résultats plus prévisibles. En atténuant l’impact des fluctuations du marché, le Hedging contribue à stabiliser les rendements du portefeuille, ce qui permet aux investisseurs de mieux anticiper la performance de leurs investissements au fil du temps. Cela peut être particulièrement utile pour les investisseurs ayant des objectifs ou des engagements financiers spécifiques, car cela permet de réduire l’incertitude entourant leurs flux de trésorerie futurs.

Diversification du portefeuille

Les stratégies de Hedging peuvent également contribuer à la diversification du portefeuille. En investissant dans diverses catégories d’actifs ou en utilisant divers instruments financiers, tels que des options ou des contrats à terme, les investisseurs peuvent spreader leur risque sur plusieurs investissements. Cela permet de réduire la volatilité globale de leur portefeuille et de limiter l’impact des mauvaises performances d’un seul investissement.

Les inconvénients

Si les opérations de Hedging présentent de nombreux avantages, elles comportent également des inconvénients potentiels que les investisseurs doivent prendre en compte avant de mettre en œuvre ces stratégies.

Coûts supplémentaires

Les opérations de Hedging peuvent entraîner des coûts supplémentaires, tels que les frais de transaction, les spreads entre les cours acheteur et vendeur et les dépenses liées à l’achat de contrats de produits dérivés. Ces coûts peuvent s’accumuler au fil du temps et annuler certains des avantages du Hedging en termes de réduction des risques. Les investisseurs doivent soigneusement évaluer les avantages potentiels du Hedging par rapport aux coûts associés afin de déterminer s’il s’agit d’une stratégie adaptée à leurs besoins individuels.

Les trade-offs potentiels

Les stratégies de Hedging impliquent souvent des trade-offs (compromis dans les décisions d’investissement). Par exemple, en réduisant le risque de leur portefeuille, les investisseurs peuvent également limiter leur potentiel de rendement élevé.

En effet, les stratégies de Hedging impliquent généralement de prendre des positions opposées sur le marché, ce qui peut compenser les gains d’un investissement par les pertes d’un autre. Par conséquent, les investisseurs doivent examiner attentivement l’équilibre entre la réduction du risque et le potentiel de rendement lorsqu’ils mettent en œuvre des stratégies de Hedging.

La complexité

Les stratégies de Hedging peuvent être complexes et nécessiter un niveau élevé de connaissances et d’expertise financières pour être mises en œuvre efficacement. Cela peut poser des problèmes aux investisseurs individuels qui n’ont peut-être pas l’expérience ou les ressources nécessaires pour s’y retrouver dans les subtilités des stratégies de couverture. Dans ce cas, il peut être utile de demander l’avis d’un professionnel de la finance qui pourra vous aider à élaborer et à gérer une stratégie de couverture appropriée.

Les stratégies de Hedging offrent des avantages indéniables mais cela demande un équilibre. Il est vraiment important de vérifier que vous serez aptes à vous adapter à chacune des difficultés avant de vous lancer !

Mes conseils afin de définir votre stratégie

Évaluer votre tolérance au risque

Comprendre votre tolérance au risque est une première étape cruciale dans l’élaboration d’une stratégie de gestion des risques. La tolérance au risque désigne le niveau de risque que vous êtes prêt à accepter pour atteindre vos objectifs financiers. Des facteurs tels que l’âge, l’horizon de placement, les objectifs financiers et la situation personnelle peuvent contribuer à déterminer votre tolérance au risque. Pour évaluer votre tolérance au risque, posez vous les questions suivantes :

Dans quelle mesure êtes-vous à l’aise avec l’idée de dépenser à court terme simplement pour lisser vos gains à long terme ?

En fait vous avez peut-être de bien meilleures raisons de le faire …

Quel est votre horizon d’investissement et de combien de temps disposez vous pour récupérer d’éventuelles pertes ?

Quels sont vos objectifs financiers et quel est le niveau de risque nécessaire pour les atteindre ?

Définir vos situations à risque afin de les anticiper

Une fois que vous avez déterminé votre tolérance au risque, il est essentiel d’identifier les risques potentiels susceptibles d’avoir une incidence sur votre portefeuille d’investissement.

Ces risques peuvent provenir de différentes sources, telles que la volatilité des marchés, l’évolution des taux d’intérêt, les fluctuations monétaires et les événements géopolitiques. L’identification de ces risques vous permet de mieux comprendre les défis potentiels auxquels vous pourriez être confronté et de prendre des décisions éclairées concernant vos stratégies d’investissement.

Choisir les stratégies qui vous conviennent !

Après avoir bien compris votre tolérance au risque et les risques potentiels, vous pouvez maintenant choisir des stratégies de Hedging adaptées afin d’équilibrer votre prise de risque.

Parmi les bonnes questions à se poser :

- Quelle est l’efficacité de la stratégie pour réduire le risque identifié ?

- Quels sont les coûts associés à la mise en œuvre de la stratégie ?

- Comment la stratégie s’aligne-t-elle sur vos objectifs d’investissement globaux ?

Votre stratégie doit être dynamique !

À mesure que les conditions du marché évoluent et que de nouveaux risques apparaissent, il est essentiel d’évaluer l’efficacité de vos stratégies de Hedging et d’y apporter les ajustements nécessaires. En examinant régulièrement votre portefeuille et vos stratégies de Hedging ainsi que les opportunités de se hedger, vous vous assurez que votre plan reste pertinent et efficace au fil du temps.

En suivant ces étapes, vous pouvez élaborer une stratégie globale de gestion des risques qui correspond à votre tolérance au risque, protège vos actifs et améliore la performance de vos investissements à long terme. La mise en œuvre d’une telle stratégie peut contribuer à préserver votre stabilité financière et vous apporter la tranquillité d’esprit, même en période d’incertitude sur les marchés.

Mon Point de Vue sur le Hedging

Avec un peu d’expérience, je peux attester que le Hedging est une étape clé dans mon évolution personnelle. Depuis que je maitrise le sujet, j’ai une vision bien plus large du marché !

Le hedging nous offre une protection contre la volatilité du marché, améliore les performances de nos investissements à long terme et garantit une certaine stabilité de nos revenus.

Ceux qui intègrent le Hedging dans leur trading sont généralement parmi les gagnants sur le secteur des crypto qui est ultra volatile !

Un dernier conseil hedging : Quand vous voyez que tout le monde passe en mode “to the Moon les gars” Pensez le contraire et regardez tout de suite la meilleure façon de vous couvrir si vous êtes positionnés !

Afin d’aller plus loin dans le hedging sur le secteur des cryptos, je propose 1 Formation Hedging Débutant et 1 Formation Hedging Avancée en VOD ! J’en profite pour rappeler que les membres pro de notre discord dédié au trading obtiennent 25 % de réductions sur tous nos formations intensives : Formations trading en VOD et Webinaires

0 comments

Write a comment