Lorsqu’il s’agit d’analyse technique, l’une des premières choses qu’un trader débutant apprend est que les marchés évoluent en reproduisant des figures ou modèles récurrents. Les anglophones appellent cela un pattern trading ou plutôt trading pattern. Pour qu’il n’y ait aucun doute, sachez que je trace tous mes patterns sur TradingView.

D’ailleurs, si vous êtes toujours débutants et que vous n’avez pas encore visionné mes formations sur les chandeliers japonais, je vous invite tout d’abord à reprendre chacune d’entre elles dans ma formation trading gratuite sur Youtube.

Formation Chandeliers Japonais et Interprétation

Au début, l’apprentissage des trading patterns nous hante car de nombreux bloggeurs ou influenceurs affirment sur les réseaux sociaux que l’identification de ces derniers peut grandement améliorer les profits.

Toutefois, comme vous l’avez sans doute appris à vos dépends : les conseillers ne sont pas ceux qui passent à la caisse !!!

Ne vous égarez pas, dans mon école de trading, je privilégie l’analyse de la Price Action avant toute chose. Néanmoins, la reconnaissance de certains patterns peut m’aider à confirmer ma première analyse de la PA.

Le problème, c’est que des patterns, il y en a une multitude. On doit donc faire un tri.

Dans cette formation trading gratuite, je tenterai de vous initier au pattern trading chartiste dans un premier temps.

8 Trading Patterns à connaitre

Ma vision du pattern trading est la suivante : je n’utilise un pattern trading chartiste que s’il vient confirmer mon analyse de la Price Action : en convergence d’autres signaux et indications.

Je commence avec tous les patterns que je n’utilise pas vraiment sauf à titre de représentation visuelle :

1. les Trading Patterns peu efficaces d’après ma méthode

- Pattern Triangle ascendant

- Pattern Triangle descendant

- Wedge ascendant Pattern

- Wedge descendant Pattern

Ensuite, on verra des patterns intéressants car ils fonctionnent bien une fois validés :

2. les Trading Patterns efficaces d’après ma méthode

- Double top

- Double Bottom

- Tête et épaules → Head & Shoulders

- Tasse et anse → Cup & Handle

- Bear Flag

- Bull Flag

Pour utiliser ces patterns efficacement, on doit d’abord apprendre à lire la structure et la dynamique du marché. Comprendre comment le marché évolue permet de mieux visualiser ces patterns quand ils apparaissent. Ils ne permettent pas à eux seuls de se faire une idée de la tendance de la price action. Ils doivent donc toujours être considérés en conjonction avec d’autres indices ou signaux.

Les configurations qui manquent d’efficacité

I. Les Triangles

A. Le Triangle ascendant

Définition d’un Triangle ascendant

Le triangle ascendant ou ascending triangle en anglais, fait partie de la famille des patterns de triangle dans le trading. Ce pattern est un motif technique qui montre aux traders une accumulation bullish où les creux sont plus élevés et les sommets égaux.

Ce pattern trading peut se former dans un mouvement de continuation d’une tendance bullish ou un pattern de renversement d’une tendance bearish. L’important est que la dernière partie du mouvement soit à la hausse. Il s’agit le plus souvent d’un pattern de continuation. Selon l’endroit où il se forme par rapport à la structure.

On peut relier les deux lignes de patterns pour former le triangle comme illustré ci-dessous, mais ce n’est pas toujours possible. Cependant, ces deux lignes seront généralement très proches.

Le pattern du triangle ascendant est utilisé comme outil de confirmation que la tendance à la hausse va se poursuivre. Il est utilisé dans une idée de trade de franchissement d’une résistance (breakout) ou une idée de trade de franchissement d’un support (retracement ou pullback). Deux choix se présentent pour prendre ce trade : on attend soit la cassure du sommet égal, soit la cassure de niveau et le pullback sur le sommet cassé pour entrer en long.

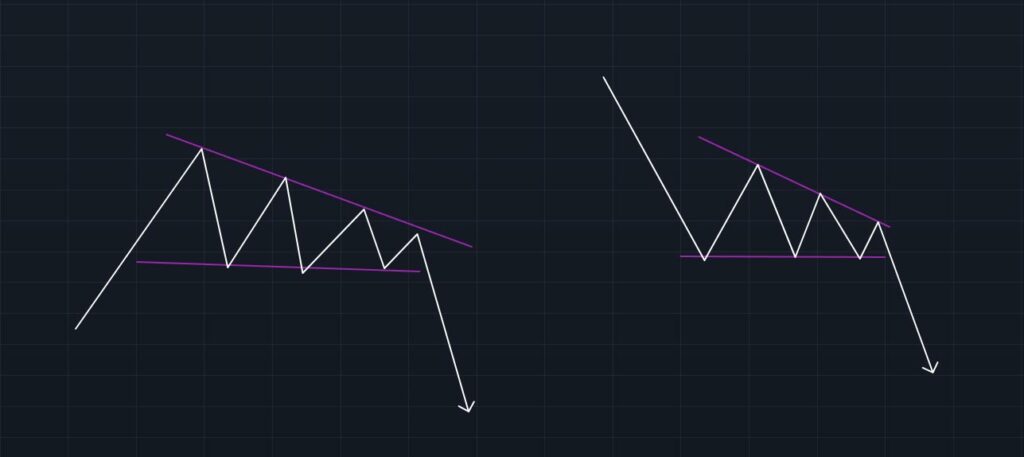

B. Le Triangle descendant

Triangle descendant : Définition

Lorsqu’on observe un triangle descendant, descending triangle en anglais, on remarque les chandeliers former des mèches du côté de la baisse. Cela permet de constater que la force se manifeste du côté short. Généralement, on les observe sur une base de 1 à 3 mois. Cependant, en tant que day trader, on peut toujours remarquer la formation de triangles comme dans l’image ci-dessus où le pattern se produit en quelques minutes.

Le triangle descendant fait partie de la famille des patterns de triangles dans le trading. Ce pattern est un schéma technique qui montre aux traders une accumulation baissière où les hauts inférieurs s’impriment et les bas égaux.

Ce pattern peut se former dans un mouvement de continuation d’une tendance bearish ou un pattern de renversement d’une tendance bullish. L’important est que la dernière partie du mouvement soit à la baisse. Il s’agit le plus souvent d’un pattern de continuation. Selon l’endroit où il se forme par rapport à la structure.

Le pattern du triangle descendant est utilisé comme outil de confirmation que la tendance bearish va se poursuivre. Elle est utilisée dans une idée de trade sur breakout ou une idée de trade sur pullback. Pour trader, il faut soit entrer lors de la cassure du creux égal, soit attendre la cassure de ce niveau et se replier sur le creux franchi pour saisir la position short.

Pour ce pattern, on peut voir les chandeliers former beaucoup de mèches du côté de la baisse, ce qui permet de constater que la force se manifeste du côté short. Généralement, on les observe sur une base de 1 à 3 mois. Cependant, en tant que day trader, on peut toujours remarquer la formation de triangles comme dans l’image ci-dessus où le pattern se produit en quelques minutes.

Il existe aussi des patterns graphiques appelés wedges qui semblent être interchangeables avec les triangles. Ils peuvent donc être facile de les confondre.

II. Les Wedges

Wedge Pattern : Définition

Un trading pattern de type wedge se forme lorsque les mouvements de prix d’un actif se resserrent entre deux lignes de tendance inclinées. Il existe deux types de wedge : ascendant et descendant.

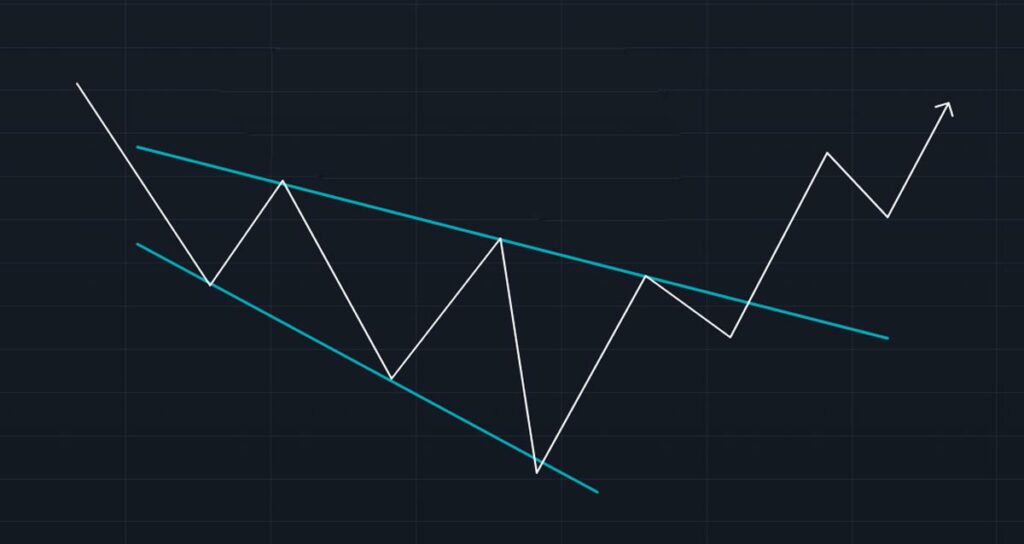

Le Wedge Ascendant

Un wedge ascendant est représenté par une ligne de tendance prise entre deux lignes de support et de résistance inclinées vers le haut. Dans ce cas, la ligne de support est plus inclinée que la ligne de résistance. Ce pattern indique généralement que le prix d’un actif a de grandes probabilités d’entraîner un mouvement baissier, ce qui se produit lorsqu’il franchit le niveau de support.

Le Wedge Descendant

Un wedge descendant se produit entre deux niveaux inclinés vers le bas. Dans ce cas, la ligne de résistance est plus raide que le support. Un wedge descendant indique généralement que le prix d’un actif va augmenter et franchir le niveau de résistance, comme le montre l’exemple ci-dessous.

Les wedges ascendants et descendants sont tous deux des patterns de retournement, les wedges ascendants représentant un marché baissier et les wedges descendants étant plus typiques d’un marché haussier.

Passons maintenant aux patterns que j’utilise le plus pour venir confirmer mon analyse de la Price Action. Il s’agit du Double Top, du Double Bottom, de l’Epaule-Tête-Epaule (Head and Shoulders) et finalement, de la Coupe et de l’anse (Cup & Handle).

Trading Patterns : les Configurations Efficaces

I. Trading Patterns : Bear and Bull Flags

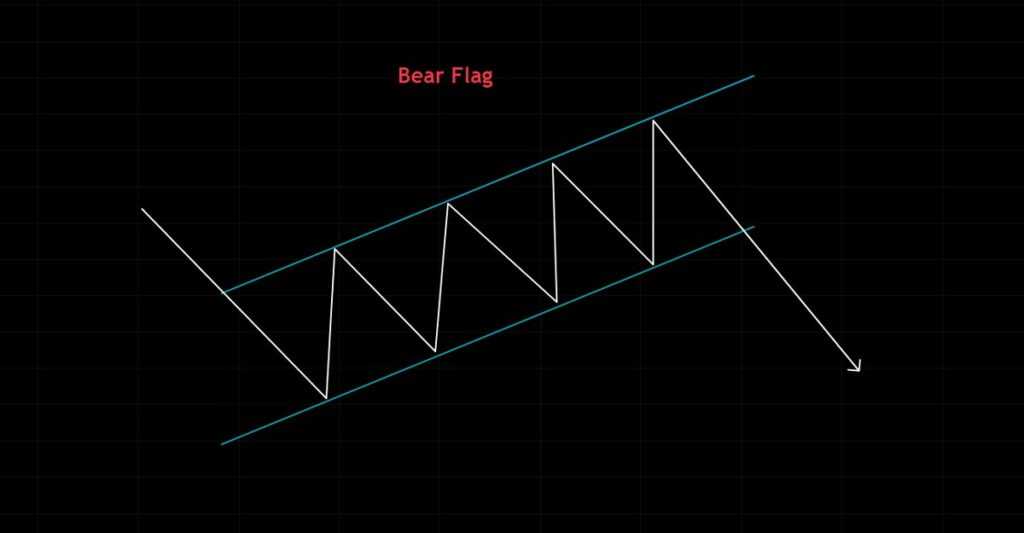

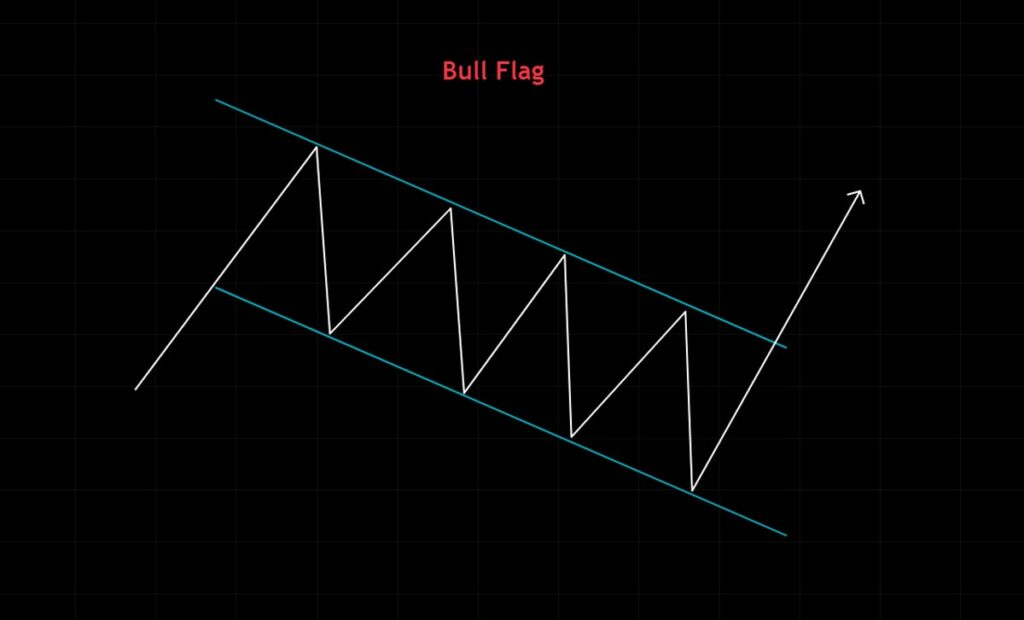

Les Bear et Bull Flags sont des ranges orientés respectivement orientés à la hausse et à la baisse comme vous pouvez le constater sur les exemples théoriques ci-dessous. Généralement, ils cassent dans le sens opposé !

Bear Flag

Bull Flag

Afin de mieux comprendre ces patterns qui sont particulièrement utiles, je vous invite à vous référer à ma formation gratuite sur la Price Action !

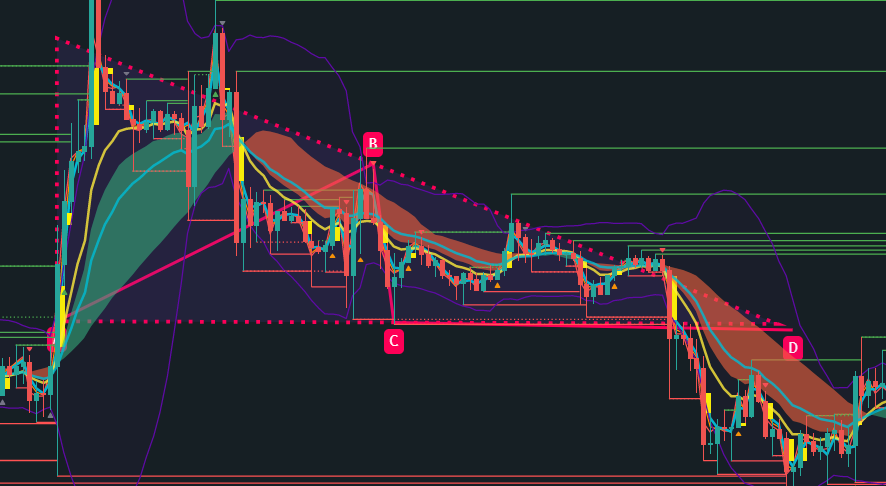

II. Pattern Trading Double : top et bottom

Double Top Pattern

Pattern Trading Double Top : Définition

Le Pattern Trading Double Top est un pattern graphique très courant. Il ressemble à un “M” lorsqu’on le dessine sur un graphique. Il est utilisé pour identifier un rejet à un niveau clé pour une poussée continue vers le bas de la résistance antérieure. En Day Trading, le double top peut se produire en quelques minutes ou être un peu plus long selon l’unité de temps utilisée.

Le double top est formé de 2 patterns de rejet consécutifs en forme de v-top. Il peut aussi s’agir de sommets arrondis qui ne rejettent pas instantanément un niveau de résistance clé. Ils se produisent souvent à la fin d’un cycle haussier prolongé et montrent une zone de vente clé où les vendeurs entrent sur le marché avec agressivité. Le deuxième sommet se forme lorsque les vendeurs du premier sommet viennent rejeter le prix une fois de plus.

Voici un exemple de double top qui nous ouvre deux possibilités de se positionner sur le marché.

Le grand rejet au niveau du premier cercle rouge est presque impossible à jouer, néanmoins il nous donne des informations très importantes : potentiellement, lors du deuxième test de ce niveau, nous verrons un autre rejet.

Les traders téméraires peuvent essayer de placer un sell limit order pour entrer là où se trouve la ligne rouge et un Stop Loss autour de la ligne bleue au-dessus. Ce pattern s’interprète comme un possible renversement baissier d’une tendance plus large. Il peut également exprimer une continuation baissière sur un léger pullback qui crée le double top. Le double top est créé par un grand nombre de vendeurs qui entrent sur le marché à un moment donné pour arrêter la longue vague d’achat qui s’est formée jusqu’à ce sommet.

La deuxième façon de trader ce double top est d’ attendre le break et le retest du bas du double top (ligne du bas). Il faut attendre que cette structure se brise et rechercher à placer un short sur le retest au niveau du cercle jaune. Ca c’est vraiment un des basiques de ma méthode ! Comme vous le savez surement déjà, je ne trade quasiment jamais le break out ou break down.

Pattern Trading Double Bottom

Définition du pattern « Double Bottom »

Le Pattern Trading Double Bottom est également un pattern chartiste très courant. C’est le pendant et l’opposé du double top, ressemblant à un “W” sur un graphique. Il est utilisé pour identifier un rejet à un niveau clé pour une poussée continue vers le haut de la résistance antérieure. Lorsqu’on pratique day trading, le double bottom peut se produire en quelques minutes ou être un peu plus long selon les Unités de Temps que tu utilises.

Le Double Bottom est formé de deux patterns de rejet consécutifs en V. Il peut aussi s’agir de fonds arrondis qui ne rejettent pas instantanément un niveau de support clé. Ils se produisent souvent à la fin d’une longue période de baisse et montrent une zone d’achat clé où les acheteurs entrent sur le marché avec agressivité. Le deuxième bottom se forme lorsque les acheteurs du premier bottom viennent rejeter le prix une fois de plus.

Voici un exemple de double bottom où il y a deux façons potentielles de jouer ce marché. Le grand rejet au niveau du premier cercle rouge est presque impossible à jouer, mais ce qu’il fait, c’est qu’il te donne une information très importante : potentiellement, lors du deuxième test de ce niveau, nous verrons un autre rejet.

Les traders téméraires peuvent tenter de placer un ordre buy limit pour entrer là où se trouve la ligne rouge et un stop loss en dessous de la ligne rouge en prévision de la formation du deuxième cercle rouge. Ce pattern est généralement un renversement haussier d’une tendance bearish plus importante ou une continuation haussière sur un léger pullback qui crée le double bottom. Le double bottom est créé par un grand nombre d’acheteurs qui entrent sur le marché à un moment donné pour arrêter la vague de vente short qui s’est accumulée jusqu’à ce bottom (plancher).

La deuxième façon d’utiliser une configuration en double bottom, c’est d’entrer au niveau de la cassure et d’attendre le retest du haut du double bottom qui est la ligne blanche. On attend que cette structure se brise. On cherche alors à être long sur le retest.

III. Pattern Trading Head and Shoulders : Epaule-Tête-Epaule

Définition du Pattern Trading Epaule-Tête-Epaule (tête en haut)

Le Pattern Trading Head and Shoulders est l’un des plus courants, on en voit régulièrement à toutes les sauces.

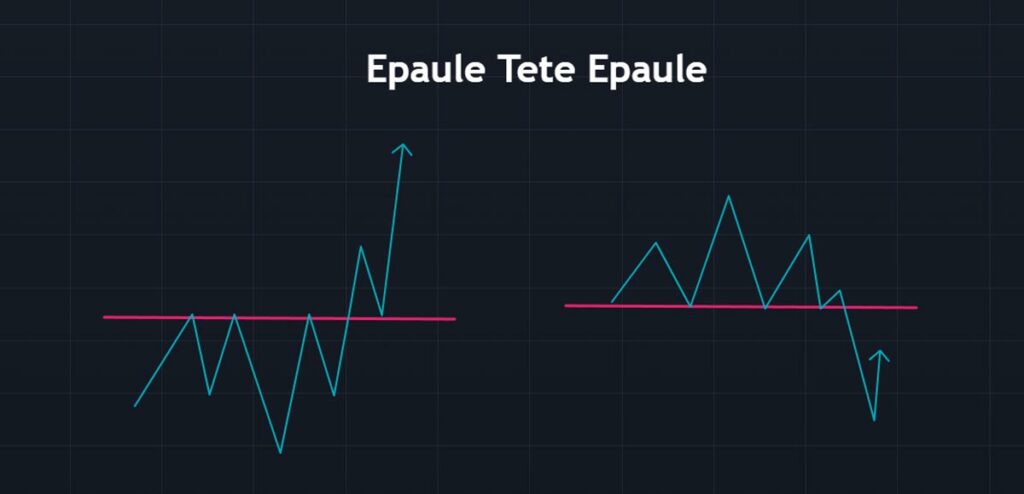

Les traders débutants reconnaissent facilement cette configuration. Il s’agit d’un motif de satisfaction fortuit lorsque vous débutez, attention aux interprétations interprétées… La formation sur le graphique de trois pics et d’une “ligne de cou“, la neckline en anglais, permettent de repérer le Head and Shoulders.

Le pic du milieu est le plus haut et forme la tête, tandis que les deux pics latéraux sont légèrement plus courts et forment les épaules qui ne sont pas toujours d’égale hauteur. Le pattern est censé anticiper un retournement haussier ou baissier, tout dépend si de l’orientation de la tête. Il s’agit d’un pattern assez fiable qui indique un renversement de tendance. Il constitue l’un des patterns de retournement de tendance les plus fiables.

Le pattern identifie un ralentissement de la dynamique du marché, qu’il s’agisse d’une tendance à la hausse ou à la baisse. Le pic le plus élevé ou la tête est un nouveau haut ou bas qui indique que la structure de ce mouvement se poursuivra tant que l’impulsion au niveau de la ligne de cou sera maintenue. Lorsque le troisième pic ou la deuxième épaule se forme, on peut remarquer qu’il est soit plus bas (mouvement haussier) soit plus haut (mouvement baissier) que la tête. Cela permet d’identifier un ralentissement de l’élan basé sur des principes simples de la structure du marché. La rupture de la ligne de cou est le meilleur endroit pour se placer et obtenir le meilleur profit.

Le Pattern Trading Epaule Tête Epaule ou Tête et Epaules ( Head and Shoulders en anglais ) ne constitue pas souvent une bonne interprétation. Il faut donc s’en méfier. L’informations n’est jamais parfaites et peut l’air bancale, comme dans l’exemple ci-dessous. Nous avons la tête et les épaules en bleu et la ligne de cou en rouge. Lorsque nous obtenons la rupture de la ligne jaune, nous continuons plus haut et tentons même de retester la rupture pour une autre opportunité à la hausse.

Le pattern Epaule-Tête-Epaule (tête en haut) est un pattern de renversement baissier.

Lorsque la même configuration se produit à l’envers, la tête vers le bas. Alors, on a affaire à un renversement haussier. L’essentiel est de comprendre que les deux cas de figures peuvent se produire : il s’agit alors de profiter de la rupture de la “ligne de cou” (neckline) en étant attentif au sens de la figure, autrement dit si la tête est dirigée vers le haut ou vers le bas.

IV. Pattern Trading Cup and Handle

Définition Pattern trading Cup and Handle

Le dernier pattern à connaître en tant que trader est le pattern graphique en forme de coupe et d’anse, en anglais « Cup and Handle ». Il doit son nom à sa ressemblance avec une tasse à café. Ce pattern est en forme de “U” et l’anse dérive légèrement vers le bas. Il existe également une tasse et une anse inversées.

La coupe et l’anse normales (à l’endroit) sont considérées comme un pattern de continuation haussière sur un pullback formé par l’anse. L’inverse est une bougie de continuation baissière.

La façon la plus efficace d’utiliser le pattern trading Cup and Handle ( Tasse et Anse en français ) est consiste à observer la fin de la partie de la coupe qui se forme en pente ascendante et attendre que le Pullback de l’anse se forme pour saisir le long afin de profiter de la prochaine vague bullish.

Si on cherche à trader le pattern « coupe et anse », plusieurs options se présentent pour entrer en position.

Option 1 : essayer d’anticiper l’endroit où le pullback se terminera. Si la structure du marché et l’order flow le confirment, on peut se placer long.

Option 2 : chercher un breakout du sommet de l’anse et du marché. Les traders placent souvent leurs stop loss sous le bas de la poignée et visent la longueur de la coupe entre le bas et le point de rupture. Si la distance entre le bottom et le point de rupture de la coupe et de l’anse est, par exemple, de 20 points, ce pourra être l’objectif de profit.

Pattern trading et Bougies japonaises

Lorsqu’on commence à s’intéresser au trading, il est important de maîtriser les bases. Içi, nous allons explorer le concept des bougies japonaises, également connues sous le nom de “chandeliers”.

Les bougies japonaises sont l’outil graphique le plus apprécié et le plus utilisé. Elles fournissent des informations essentielles telles que les prix d’ouverture et de clôture, ainsi que les niveaux les plus hauts et les plus bas sur l’unité de temps choisie.

Les chandeliers occupent une place importante dans l’analyse technique et doivent forcément être pris en compte dans votre plan de trading. Ils vous aident à comprendre l’état d’esprit du marché et à repérer les zones clés où les acheteurs et les vendeurs sont actifs. Personnellement, les chandeliers sont indispensables dans la lecture de price action.

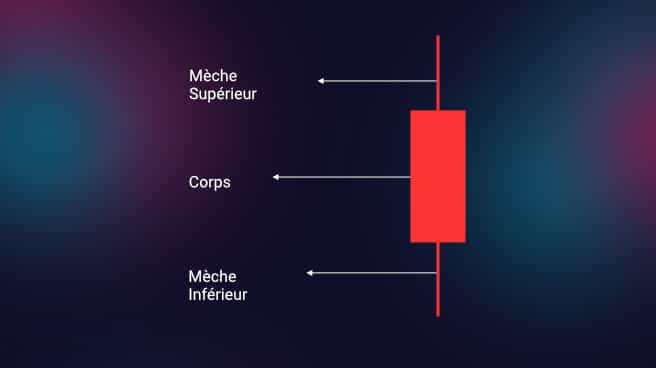

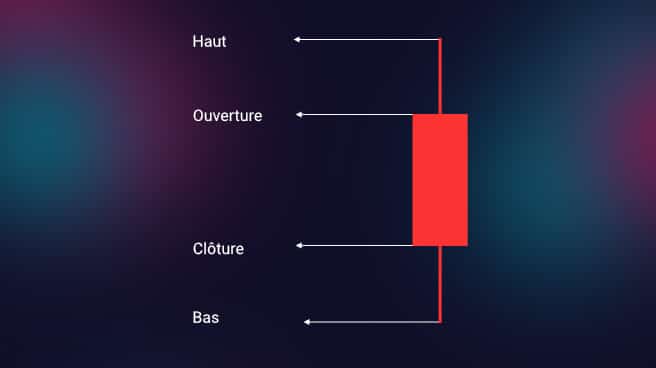

Composition d’un graphique en chandelier

Voici à quoi ressemble un graphique en chandeliers :

Comme vous pouvez le voir, plusieurs barres horizontales ou bougies forment ce graphique. Chaque bougie est composée de trois parties :

- Le corps

- L’ombre supérieure

- L’ombre inférieure

Le corps est également coloré en rouge ou en vert. Chaque bougie est une représentation d’une unité de temps et les données correspondent aux transactions exécutées pendant cette période.

Une bougie comporte quatre points de données :

Ouverture – la première transaction effectuée au cours de la période spécifiée par la bougie

High – le prix le plus élevé négocié

Low – le prix le plus bas négocié

Close – la dernière transaction pendant la période spécifiée par la bougie.

Comment analyser un graphique en chandeliers

Le corps de la bougie représente les prix d’ouverture et de clôture des transactions effectuées sur l’unité de temps choisie. Cette visualisation permet rapidement d’évaluer la fourchette de prix de l’actif pour cette période en particulier.

De plus, la couleur du corps de la bougie offre des indications sur la direction du prix de l’actif, signalant soit une augmentation soit une diminution.

Au-dessus et en dessous du corps de la bougie se trouvent des lignes verticales appelées mèches ou ombres, qui marquent les points les plus bas et les plus élevés du cours de l’action

Par exemple, dans un graphique en chandeliers couvrant un mois, où chaque bougie représente une journée, une série de bougies rouges indique une tendance à la baisse du cours de l’action.

Pour une meilleur compréhension, j’ai préparé un tuto rapide, moins de 15 minutes pour comprendre le principe des chandeliers

Graphiques en chandeliers

Les chandeliers japonais représentent un élément essentiel pour appréhender l’état de marché et comprendre la Price-Action tel que les mouvements à la hausse et à la baisse.

Il faut garder à l’esprit que, même si une seule bougie peut fournir des informations importantes, chaque bougie doit être analysée en prenant en considération celles qui précèdent et celles qui suivent.

Pour une meilleure compréhension, nous allons diviser les configurations en deux sections :

- Les patterns haussiers

- Les patterns baissiers

Chandeliers Japonais : Pattern Trading haussiers

Le marteau ou la “Hammer pattern”

Il s’agit d’une bougie avec un corps court et une longue mèche inférieure. Elle se situe généralement au bas d’une tendance à la baisse. Il indique qu’en dépit des pressions à la vente, une forte poussée d’achat a poussé les prix à la hausse. Si le corps est vert, cela indique un marché haussier plus fort qu’un corps rouge.

Le marteau inversé ou la “inverse hammer pattern”

Il s’agit d’une bougie dont le corps est court et la mèche supérieure longue. Elle est généralement située au bas d’une tendance à la baisse. Elle indique une pression d’achat suivie d’une pression de vente. Elle indique également que les acheteurs prendront bientôt le contrôle.

Avalement haussier ou la “Bullish Engulfing Pattern”

Il s’agit d’un schéma de deux chandeliers dont la première bougie est une courte bougie rouge engloutie par une grande bougie verte. Elle indique un marché haussier qui pousse le prix à la hausse malgré une ouverture plus faible que le jour précédent.

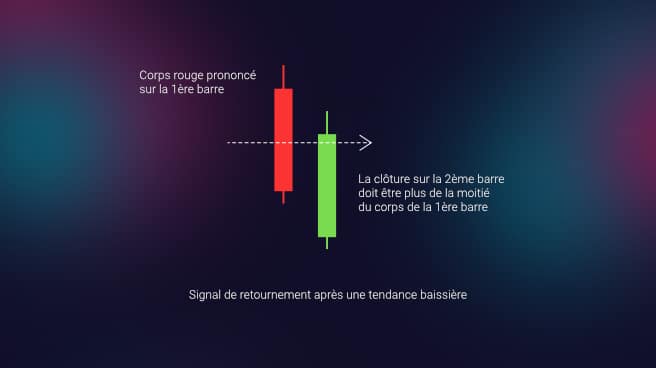

la pénétrante ou la “Piercing Line Pattern”

Il s’agit d’un schéma à deux bougies comprenant une longue bougie rouge suivie d’une longue bougie verte. En outre, le prix de clôture de la deuxième bougie doit être supérieur à la moitié du corps de la première bougie. Cela indique une forte pression à l’achat.

L’étoile du matin ou la “Morning Star Pattern”

Il s’agit d’un schéma à trois bougies qui comporte une bougie avec un corps court entre une longue bougie rouge et une longue bougie verte. Il n’y a généralement pas de chevauchement entre les bougies courtes et les bougies longues. C’est une indication de la réduction de la pression de vente et du début d’un marché haussier.

Chandelier Japonais : Pattern Trading baissiers

L’homme suspendu ou “Hanging Man Pattern”

Il s’agit d’une bougie avec un corps court et une longue mèche inférieure. Elle se situe généralement au sommet d’une tendance haussière. Elle indique que les pressions à la vente ont été plus fortes que les pressions à l’achat. Elle indique également que les baissiers prennent le contrôle du marché.

Pattern Trading : Étoile filante ou “Shooting Star Pattern”

Il s’agit d’une bougie dont le corps est court et la mèche supérieure longue. Elle est généralement située au sommet d’une tendance haussière. Habituellement, le marché ouvre à un niveau plus élevé que le jour précédent et remonte un peu avant de s’effondrer comme une étoile filante. Cela indique que la pression de la vente prend le dessus sur le marché.

Pattern Trading : Avalement baissier ou “Bearish Engulfing Pattern”

Dans l’analyse graphique des chandeliers, il s’agit d’un schéma de deux chandeliers où la première bougie est une courte bougie verte engloutie par une grande bougie rouge. Il se produit généralement au sommet d’une tendance haussière. Elle indique un ralentissement de la hausse du marché et une tendance baissière à venir. Si la bougie rouge est plus basse, la tendance baissière est généralement plus importante.

Pattern Trading : Etoile du soir ou “Evening Star Pattern”

Il s’agit d’une configuration à trois bougies qui comporte une bougie avec un corps court entre une longue bougie rouge et une longue bougie verte. Il n’y a généralement pas de chevauchement entre les bougies courtes et les bougies longues. C’est le signe d’un potentiel renversement de tendance haussière vers une tendance baissière. Attention, ce signal est d’autant plus significatif si la troisième bougie surpasse les gains de la première bougie.

Trois corbeaux noirs ou “ Three Black Crows Pattern ”

Il s’agit d’un schéma à trois bougies qui comporte trois bougies rouges consécutives avec des mèches courtes. Ces bougies s’ouvrent et se ferment plus bas que le jour précédent. Après une tendance haussière, c’est une forte indication d’un marché baissier à venir.

Je sais que celà peut-être un peu décousu si tu viens de débuter le trading. C’est pour celà que j’ai résumé toutes ses figures dans une vidéo explicative 👇

Pattern Trading | Ma Conclusion

Voilà, nous avons fait le tour des principaux patterns. Ceux que j’utilise le plus restent les doubles tops et les doubles bottoms ainsi que l’Epaule-Tête-Epaule, car ce sont ceux qui me permettent le mieux de visualiser un mouvement du prix. En réalité, ces patterns ne sont que des étiquettes que l’on colle sur des mouvements de prix qui se reproduisent souvent et qui aident à mieux les anticiper.

Mes conseils au sujet des patterns : lorsque vous arrivez à en repérer un, vous devez toujours avoir un œil sur votre analyse technique ainsi que sur l’action du prix, car ces modèles sont loin d’être infaillibles. Seule la combinaison de plusieurs signaux convergents, permet d’obtenir des résultats profitables.

Il est important de noter que ces modèles n’ont aucune incidence sur la direction de la tendance. Ils ne peuvent être utilisés que pour confirmer une tendance ou pour ajouter un signal à une tendance.

La grande faiblesse de ces modèles est que, souvent, ils ne sont pas confirmés par d’autres indicateurs en particulier par la Price Action. Il ne faut donc JAMAIS les utiliser tels quel. Ils permettent juste d’améliorer l’efficacité de nos hypothèses sur le prochain mouvement que l’actif est susceptible de prendre.

Si vous vous intéressez aux figures chartistes, je vous recommande également ma formation trading gratuite sur les Vagues d’Elliott. Toutefois je vous recommande vigoureusement de commencer par Wyckoff et la Price Action ! Pour plus de formations trading offertes, c’est dans ma section formation trading gratuite !

merci, un point d’ombre de moins sur mon tableau 🙂

que faut-il chercher en premier lorsque nous la courbe des cours :

la Patterns CHARTISTES

ou

les CHANDELIERS?

Dans quel ORDRE et de quelle MANIERE devrions-nous nous y prendre CAPTAIN?

les chandeliers évidemment ! un pattern trading n’est là que pour confirmer mes observations de la Price Action. le fondement d’une analyse technique, selon moi, réside dans la lecture du mouvement du prix 😉

Si vous avez des questions sur l’un ou l’autre pattern trading, n’hésitez pas à la poser en commentaire. On vous répondra dès que possible !