Après mon tutoriel sur le plan de trading, voici mon tutoriel sur le Système et la Stratégie de Trading. Si il est encore un peu difficile à les différencier, je vous invite à relire ma formation/tuto sur le plan de trading. Je profite de cet article pour bien faire la différence entre, journal, plan, système et stratégie de trading qui sont tous des éléments essentiels à chaque trader pro !

Au programme :

- Pourquoi établir un système de trading ?!

- Les Avantages d’une stratégie d’une stratégie claire

- Data et Analyse Technique

- Comment élaborer une Stratégie de Trading

- Un exemple pratique et ULTRA COMPLET de stratégie de trading

- Exemples de Stratégie de Trading intéressantes

Système de Trading : Pourquoi Faire ?!

Par définition, un système de trading réunit les règles et principes qui régissent l’approche d’ un trader lorsqu’il s’apprête à négocier sur un marché financier.

Un système de trading présente donc les types de transactions qu’un trader peut effectuer, les marchés sur lesquels il peut s’engager, les configurations et structures spécifiques sur lesquelles les prises de positions peuvent être fondées, la gestion de risque, les règles relatives aux moments de la journée ou aux sessions de trading, etc.

Cette liste n’est pas exhaustive. A vous de la compléter !

Il existe certainement un éventail de possibilités en ce qui concerne le degré de précision qu’un trader peut accorder à son approche.

Certains systèmes de trading se contentent de donner des indications générales sur les configurations et le risque, puis laissent le reste à la discrétion du trader.

D’autres offrent bien plus que cela. Le choix de l’un d’entre eux dépend en grande partie de ses préférences et de son expérience. Nous y reviendrons plus tard.

Stratégie Trading | Les Avantages d’un bon Système

Un bon système de trading définit les conditions dans lesquelles un trader a le plus de chances d’être rentable et indique la meilleure manière d’exploiter ces conditions.

Une bonne technique consiste en fait à trouver des opportunités montrant un Risk to Reward asymétrique sur des structures techniques à forte probabilité. Cela passe par une définition précise du risque avant et après vos prises de positions.

Un système de trading au point permet de mettre en évidence les structures profitables, quand et où elles se forment, et comment négocier autour d’elles ( et aussi quand les éviter ).

L’idée si on veut comprendre l’intérêt d’un système de trading bien ficelé est la suivante :

Le trading est une activité très difficile. Il reste cependant très facile de prendre des décisions sur un coup de tête. Votre plan de trading agit comme votre conscience, cet ange gardien qui vous dit :

“ Hé Ho tu fais quoi là ?! …

… Alors oui peut être mais d’abord ON VÉRIFIE. Le règlement, c’est le règlement ! “

L’instinct, celui qui vient avec des années d’expérience est excellent …

Celui qui vient après quelques jours ou quelques semaines est bien différent !

A contrario, un trader désorganisé n’est pas profitable ! Certains y paraissent mais si ils sont profitables, c’est parcequ’ils ont mis au point un système de trading solide.

Le stratégie de trading en 2 mots c’est la rigueur et l’ organisation

Stratégie de Trading | Les “fondatations”

Afin d’avoir les armes pour définir un système de trading solide, il est essentiel de répertorier méticuleusement vos prises de positions fictives d’abord ( backtesting ) puis réelles.

Par ailleurs, n’essayez pas de réinventer le trading chaque matin parceque sinon vous êtes morts …

Il m’arrive (rarement) d’ajouter des indicateurs à mon panel de signaux potentiels mais les bases sont là !

Durant mes formations, je vous incite toujours à un maximum d’indépendance, à la réflexion et l’esprit de contradiction afin de remettre ce que vous apprenez de façon constructive.

Cela dit, quand ça marche pour moi, cela doit aussi fonctionner pour vous alors au début n’hésitez pas à reprendre ce qui fonctionne selon moi et d’autres traders et vérifiez le, tout simplement ! Cela vous donnera des pistes que vous pourrez, avec l’expérience, affiner.

Recensez tous vos faits et gestes sur les marchés et construisez votre paradigme, votre propre algorithme, mais ne vous en contentez pas !

A vrai dire, c’est seulement une fois que votre taux de réussite est suffisant pour être profitable que vous pourrez construire un système entièrement défini par votre expérience personnelle ! Restez humble …

Il est tout à fait possible de construire un modèle, le squelette d’un système de trading dérivé de ce que vous avez appris chez d’autres traders et, construire votre registre, y apporter progressivement des optimisations et le personnaliser selon vos besoins et affinités.

C’est généralement ce que je recommande aux traders débutants qui ne savent pas trop par où commencer. Je recommande également cette méthode aux traders intermédiaires qui estiment avoir perdu trop de temps en multipliant les mauvaises expériences.

L’avantage est que vous n’avez pas à (ré)inventer quoi que ce soit et, si vous choisissez les bonnes sources, vous vous appuyez sur une base solide de principes de trading.

Le risque, bien sûr, est de choisir des nazes et baser vos règles sur les comptes de fée qu’ils enseignent. C’est un autre sujet mais tout esprit critique décent vous mènera généralement dans la bonne direction.

Recherchez des personnes ou des groupes crédibles, transparents, capables et dont les méthodes fonctionnent selon vos propres tests.

De plus, ce que vous essayez de faire … ça doit vous parler ! Ça ne sert à rien d’essayer d’appliquer quelque chose qu’on ne comprend pas car si vous avancez les yeux bandés, vous n’avez aucune chance.

En admettant que votre copy trading fonctionne un temps, si le gars sur qui vous copiez vos trades prend sa retraite, vous aussi ?

C’est justement pour ça que tous les plans de trading que je diffuse au sein de ma formation continue sont pédagogiques ! Je les explique afin que :

1. vous puissiez économiser un temps considérable pour trouver des opportunités.

2. vous compreniez pourquoi et comment je suis intervenu pour intégrer ma méthode petit à petit.

A retenir :

1. La rigidité de votre système peut varier … avec le temps et les succès !

2. Un bon système de trading est essentiel afin de réduire l’influence de l’aspect émotionnel sur vos prises de décision.

3. Un système de trading est toujours basé sur la conjonction de votre expérience et celles d’autres traders.

Comment élaborer une Stratégie de Trading

Comme suggéré en intro, la forme et le contenu d’un système ou d’une stratégie de trading sont variables. Cela dit, une base solide est essentielle.

Voici donc le contenu type d’un système de trading “posé sur papier”. Il n’est ni exhaustif, ni parfait. C’est pourquoi, je vous invite à le compléter avec vos propres règles.

Les meilleurs stratégies de trading sont celles qui vous conviennent à vous et votre personnalité !

I. Votre Style de Trading

Imaginez que votre système est un arbre dont le sommet part de votre style de trading.

En effet, selon que vous vouliez faire du scalping agressif ou du swing trading avec un faible risque, la majeure partie de votre système sera différent.

L’idée est de définir le ou les types de trading qui vous parlent (ou qui fonctionnent), les délais et les durées de transaction avec lesquels vous êtes à l’aise, etc.

Exemple de définition d’un style de trading : Je suis principalement un trader directionnel intraday swing-ish. Je trade en utilisant le support/résistance.

J’entre aux points de retournement avec un risque bien défini. Je trade d’un niveau à l’autre.(Level to level ) Je trade des configurations qui me permettent généralement de savoir rapidement si j’ai raison ou tort. Je n’aime pas conserver des positions pendant plus de deux ou trois jours.

Cet exemple peut fonctionner pour vous et ne pas fonctionner pour d’autres. A vous de trouver le style qui vous convient, c’est très important pour la suite.

Vous êtes peut-être un trader de tendance qui ne se préoccupe pas vraiment des points d’entrée exacts et vous utilisez peut-être une série d’indicateurs pour vous dire quand entrer/sortir. Il se peut que vous ne vous souciez pas des points de retournement et que vous souhaitiez simplement saisir l’essentiel du mouvement, en conservant volontiers une position pendant des semaines ou des mois.

Voici quelques points que vous pouvez prendre en compte pour décrire votre style :

- Quelle est la combinaison d’Unités de Temps qui me convient le mieux ?

- Etes vous capable psychologiquement de prendre et tenir une position suffisamment longtemps pour vérifier votre stratégie ?!

- Pouvez-vous supporter d’être sur une position en sous marin pendant des jours ou des semaines dans l’espoir d’attraper une tendance plus large sur le marché des options par exemple ?

Ou préférez vous entrer et sortir du marché plus fréquemment en fonction de structures intraday bien précises ?

Par ailleurs, vous ne pouvez savoir ce qui fonctionne pour vous qu’en vérifiant !

Vous pourrez vous décrire comme un scalper autant qu’il vous plaira, tant que vous n’aurez pas vérifié, cela aura de toute façon peu de poids dans vos profits. Souvent d’ailleurs, on se croit bon pour un style alors que c’est un style différent voire complètement opposé qui nous convient.

Ensuite, il peut y avoir plus d’une réponse à ces questions. Votre style de trading n’a pas besoin d’être figé à 100 % (même si cela serait probablement utile, du moins au début).

Par exemple, de nombreux swing traders peuvent également scalper efficacement en utilisant les mêmes techniques, simplement appliquées sur des horizons temporels inférieurs. Malgré ce croisement, comme nous l’avons mentionné, il est préférable de commencer par votre point fort et d’élargir votre arsenal par la suite.

Enfin, sachez marquer vos limites, parfois le marché est si dur à trader qu’il vaut mieux patienter et préparer la suite paisiblement.

II. Gestion de Risque & Système de Trading

Si vous me connaissez déjà un petit peu, vous savez à quel point le risk management prend une place importante au sein de ma méthode et mes formations.

Si vous n’en avez pas encore entendu parler, ce n’est pas un problème du tout puisque j’ai justement produit 2 tutos sur le sujet afin de vous permettre de maîtriser rapidement votre gestion de risque !

Voici donc un premier tuto écrit sur la gestion de risque et un second tutoriel sur la gestion de risque en vidéo !

Une fois que vous avez défini votre ou vos styles, la définition de votre gestion de risque est la première chose à faire et cela sans hésiter.

Il n’y aura très probablement aucune raison de se soucier d’autre chose, si vous commencez par vouloir faire all in …

Ici, je ne m’attarderai pas une nouvelle fois sur la gestion de risque parce que, je l’ai déjà fait.

Voici tout de même 5 points essentiels de la gestion de risque :

- Combien suis-je capable de dédier à mon trading sans que cela me dérange psychologiquement dans mes prises de décision ? Ne vous mettez pas dans des situations financièrement difficiles, car cela va tout de suite se ressentir dans vos résultats. Au contraire, si vous prenez votre temps, et que votre risque est mesuré, vous serez sûrement enclins à prendre des décisions optimales et éviter la fomo par exemple.

- Quelle part de mon capital dédié au trading, suis je prêt à miser pour chaque trade ?! Personnellement je recommande de débuter avec un risque de 1% MAX par trade ( attention cela ne veut pas dire que vous misez 1% de votre capital mais que vous risquez 1% de votre capital CF Tuto Stop Loss )

- Quel est le plan lorsque je me suis planté à plusieurs reprises ; quelle sera ma réaction face à la défaite, quel est le processus optimal pour y répondre et revenir en force ?!

- Quel est mon Risk to Reward, dit R:R ?! vais je prendre des trades à forte probabilité de réussite avec un faible Reward ou vais je plutôt prendre des risques importants pour ( espérer ) gagner plus ?! Je recommande des sets up de qualité, qui présentent un R:R minimum de 1 : 2.

- N’hésitez pas à repréciser votre risque en fonction des “UTs”.

> Quelle est ma perte max par jour, par semaine, par mois, etc ?!

Il est essentiel de ne pas repartir à la charge juste après avoir pris un coup qui nous a sonné … Ce type de règle nous aide à cela !

Voilà une base solide mais n’oubliez pas les tutoriels existants, ils sont bien plus complets et en disent plus sur la méthode que j’ai mise au point.

III. Les Entrées et Sorties de Position

A. L’Entrée

Ici il s’agit clairement de définir comment et pourquoi vous allez prendre un trade. Certains traders professionnels réalisent des analyses fondamentales avant de se pencher sur un actif mais ce qui compte avant tout est l’ analyse technique !

Evidemment, cette section est essentielle. C’est aussi celle qui reste la plus “personnalisable”. Certains sont capables d’y préciser un règlement ultra rigide avec une multitude d’ indicateurs techniques et indices boursiers afin d’étayer leur décision. Tandis que d’autres traders garderont de nombreux éléments à discrétion lorsqu’il s’agira de se positionner

Il n’y a pas de solution parfaite. En revanche, il est certain que les meilleurs commencent par une version ultra rigide. Finalement on garde un canevas optimisé, plus léger et permettant une prise de décision plus rapide.

Voici quelques critères et combinaisons qui peuvent être intégrés dans votre système de trading afin d’entrer en position :

1. Que faut-il regarder et voir ?

Que dois je remarquer pour prendre un set up en considération, quelle combinaison de signaux rend ma prise de décision instantanée ?!

Exemples d’indicateurs permettant la convergence de signaux afin d’obtenir des points d’entrée intéressants :

- Les niveaux de Supports & Résistances ( CF TUTO YOUTUBE S/R )

- configurations spécifiques de la courbe des prix

- Niveaux de Fibonacci ( mon tuto YT le plus regardé )

- Niveaux spécifiques de MA ( Moyennes Mobiles )

- Chop Index ( mon indicateur préféré )

- Open Interest

2. Les caractéristiques des setups recherchés.

Etes vous capable de dessiner littéralement un croquis du setup parfait ?

Si ce n’est pas le cas, il vous reste du boulot car cela veut dire que vous ne savez même pas ce que vous allez chercher. et SVP ne bloquez pas sur une seule config …

Mettez toutes les chances de votre côté en anticipant tous les scénarios plausibles !

N’hésitez pas à prendre un moment pour faire de jolis dessins afin de travailler votre mémoire visuelle car après quelques années, je peux vous certifier que vous allez voir venir les set ups avec un simple coup d’œil. Après quelques années en effet, la rigueur vous invitera principalement à vérifier vos intuitions. Patience, bossez déjà quelques mois à plein temps et cela viendra.

3. Les Unités de Temps

Quelles sont les U.Ts que vous allez utiliser pour identifier (et affiner) les structures que vous tradez ?

Quelles combinaisons ?

Chaque configuration peut-elle être négociée sur chaque U.T que vous préférez ?

Quelle U.T minimum pour considérer sérieusement un setup ?

4. Le Déclencheur

Quel type d’ordre vais-je effectuer selon le setup une fois qu’il est obtenu ?!

Limit ou Market Order ( je recommande le 1er dans 99% des cas )

Sur quel niveau de ma structure dois-je placer mes ordres ?

Vais-je entrer en plusieurs fois, de façon progressive ou sur un niveau bien spécifique ?

Si je me focalise sur un seul point d’entrée, quel doit être le mouvement du prix pour entrer, sur quelle config de chandeliers ?!

Pour conclure brièvement sur les entrées, vous devez retenir qu’il s’agit en fait de définir quoi et comment le trader, a quoi cela ressemble, comment prendre position et enfin comment en sortir et prendre ses bénéfices ( CF Tutoriel Take Profit )

D’ailleurs, l’entrée se définit simultanément avec la sortie …

Si vous n’avez jamais utilisé de produits financiers ou que vous n’êtes pas encore intervenus sur les marchés boursiers, je vous recommande de vous créer un compte de démonstration et trader gratuit !

B. La sortie de position

Alors de même, quels sont les niveaux que vous visez et pourquoi les visez vous ?!

Sont- ils à discrétion ou sont ils clairement définis avec le setup qui va bien ?

Quels sont les indicateurs et leur config pour m’inviter à prendre mes profits ?

A quelle distance des niveaux de Support & Résistance dois-je sortir afin d’attraper suffisamment de liquidités ?

Dans cette section j’ajoute régulièrement de nouveaux éléments car après avoir posé des centaines voire des milliers d’ordres, on remarque toujours de nouveaux indices.

Si vous débutez, à l’inverse des entrées, il est préférable de ne pas trop charger ce compartiment de votre système. Il s’agira d’abord prendre des règles de sortie simple à appliquer afin de favoriser une prise de décision rapide et efficace ( = dépourvue de sentiments ).

Afin de compléter ou carrément reconstituer ce paragraphe, je vous invite à reprendre mon tutoriel sur la phase de prise de bénéfices ainsi que mes tutoriels dédiés à la mise en place des Stop Loss.

IV. La Gestion du Trade : l’entre deux est en fait le plus difficile !

En effet, le trade management ou gestion des transactions, est le moment entre lequel on entre en position et celui duquel on en sort est en fait le plus difficile car il est souvent négligé. Définir les take profits au meme moment que les prises de position n’est pas naturel pour tout le monde. En ce qui concerne, la gestion je peux vous dire que c’est pareil. Ne prenez pas l’usage d’un instrument financier à la légère !

Que celui qui n’a jamais “panic sell” pour voir ensuite un prix exploser lève la main !

Si vous débutez ou que vous êtes actuellement en phase de remise en question, ici je vous conseille de surtout ne rien laisser au hasard.

Assez tergiversé, passons à présent à une base de travail concrète :

- Il est tout à fait possible de vous épargner cette phase et programmer 2 sorties possibles : 1 par le haut et 1 par le bas ainsi qu’une date limite. OU alors vous décidez de prendre en main la gestion du trade. Cela peut être lié à un set up qui le requiert, parce qu’il s’agit d’un 1er trade après une phase de backtest ou tout simplement parce que vous aimez cela.

- Définissez les UTs spécifiques sur lesquelles vous préférez surveiller vos trades. Il est recommandé de surveiller le bon déroulement d’un setup avec les même UTs que celles qui nous ont permis de l’anticiper.

- Dans quelles conditions est-il envisageable de déplacer mon Stop Loss ? Vous le ferez davantage pour augmenter votre risque ou pour le réduire ?

- Dans quelles conditions est-il envisageable de déplacer mon Take Profit ?

- Est-il possible de prendre ses profits de façon pyramidale ou avec une autre méthode spécifique et que faut-il surveiller à ce propos ?

- Mon biais à long terme peut-il influencer les prises de décisions en intraday ?!

Si tel est le cas, il est essentiel de se rappeler de quelle façon vous avez déterminé votre biais et sous quelles conditions il sera invalidé. Enfin, il s’agit d’anticiper comment tout cela affecte la gestion de mes trades.

L’important est que vous soyez méticuleux dans la façon dont vous enregistrez vos transactions ; les meilleures pratiques sur la gestion seront tirées de votre journal de trading !

Ne le négligez pas.

Si vous commencez à prendre l’habitude de sortir trop tôt, n’hésitez pas à systématiser la gestion de vos trades afin d’éviter les prises de décision émotionnelles et ainsi optimiser votre taux de réussite.

Si, au contraire, vous constatez régulièrement de beaux gains se transformer en opérations perdantes ou à la limite du seuil de rentabilité, cela suggère une stratégie de gestion plus interventionniste (ou des objectifs plus réalistes, une meilleure stratégie de prise de bénéfices, etc.)

Pour la suite et la dernière partie sur le contenu d’un système de trading efficace, on se retrouve la semaine prochaine dans la newsletter que je distribue gratuitement chaque samedi matin dans votre boite mail.

Stratégie de Trading : exemple pratique

A présent, je vais vous exposer une stratégie de trading conçue pour capitaliser sur la volatilité du marché tout en réduisant votre exposition au risque par l’utilisation efficace d’un trailing stop. Cette méthode est particulièrement adaptée pour les traders qui souhaitent maximiser leurs gains en périodes de forte fluctuation des prix tout en maintenant un contrôle strict sur leurs pertes potentielles.

Au programme :

- Sélection de votre coin

- Quelle analyse faire pour ouvrir ou non le trade

- Setup complet

- Gestion du trade

Comment sélectionner un Coin intéressant

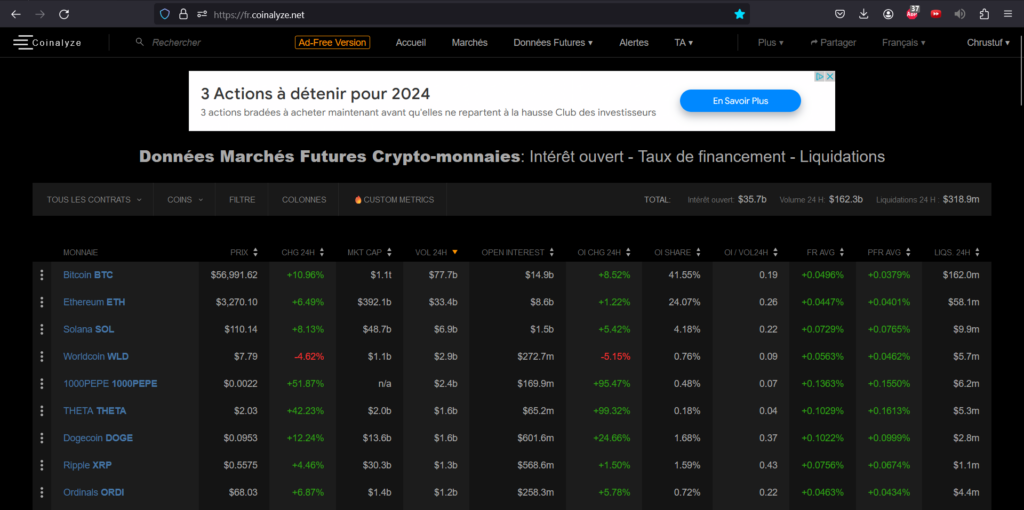

Pour tirer parti de la volatilité, il est crucial de sélectionner des crypto-monnaies hautement liquides. Je commence par utiliser Coinalyze pour identifier ces monnaies, en classant les options disponibles par liquidité décroissante. Une forte liquidité facilite l’entrée et la sortie des positions.

J’affine ensuite ma sélection en examinant les variations de prix sur 24 heures et l’Open Interest, ce dernier étant un indicateur clé de l’activité du marché pour une monnaie donnée. Les crypto-monnaies retenues pour l’analyse initiale incluent BTC, ETH, SOL, et d’autres, en privilégiant la diversité pour éviter les choix trop évidents.

Analyse Technique sur Coinalyze

Je trie mes coins par liquidité décroissante , afin de mettre en avant les plus liquide ce qui me donne l’affichage suivant

J’ai donc la sélection triée par liquidité, pour créer ma shortlist de coin, j’aime vérifier la variation du prix sur 24h et de l’ Open Interest.

Selon cette méthode notre shortlist se compose de :

- BTC / ETH / SOL / 1000PEPE / THETA / PEPE / ORDI / UNI

Analyse de la volatilité pour affiner la sélection

Pour savoir quels coins sont les plus intéressants parmi la shortlist, je veux pouvoir comparer la volatilité des coins entre eux.

Ici j’utilise le pourcentage de l’ Average True Range (ATR) ( et non pas le chop index comme d’habitude ) comme mesure de la volatilité pour comparer les crypto-monnaies de ma liste.

Au passage, je vous propose un script TradingView aidant à calculer cet indicateur pour chaque monnaie sur des périodes de 15 minutes et 1 heure, adaptées à des stratégies intraday. Dans mon guide TradingView, je vous en dis plus sur le langage de programmation utilisé par la plateforme.

//@version=4

study(“ATR en Pourcentage”, shorttitle=”Captain-trading.com – ATR %”, overlay=false)

length = input(14, minval=1, title=”Période”)

atrlen = atr(length) / close * 100

plot(atrlen, title=”ATR en %”, color=color.red)

Je compare donc mes ATR% entre chaque coin de la shortlist sur une timeframe de 15m et 1h

En fonction de ces données, je classe les monnaies de la plus volatile à la moins volatile, ce qui permet une comparaison directe et une sélection éclairée basée sur le potentiel de profit et de risque.

Résultat de l’ Analyse | ATR% 15m / 1h

- SOLUSDT : 0.55 / 1.09

- THETAUSDT : 1.238 / 3.07

- PEPEUSDT : 2.26 / 3.28

- ORDIUSDT : 0.788 / 1.63

- UNIUSDT : 1.396/2.713

Classé dans l’ordre des plus volatiles :

- PEPEUSDT : 2.26 / 3.28

- UNIUSDT : 1.396/2.713

- THETAUSDT : 1.238 / 3.07

- ORDIUSDT : 0.788 / 1.63

- SOLUSDT : 0.55 / 1.09

Maintenant que notre shortlist est organisée, il est temps de la nettoyer !

Analyse Technique

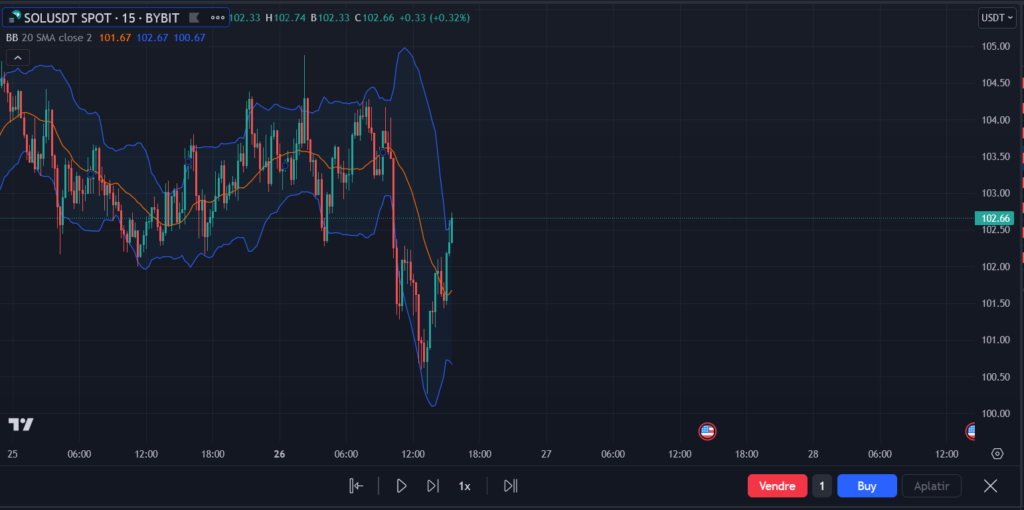

Évaluation directionnelle à l’aide des Bandes de Bollinger

Pour affiner davantage la liste, j’analyse les tendances directionnelles en utilisant les Bandes de Bollinger. Je cherche spécifiquement si le prix d’une crypto-monnaie est au-dessus de la ligne médiane (indiquant une tendance haussière) et si les bandes sont dilatées (suggérant une augmentation de la volatilité). Cette double vérification aide à identifier les monnaies qui ne sont pas seulement volatiles, mais également susceptibles de poursuivre leur mouvement ascendant.

Dans l’ordre de notre shortlist, on vérifie les bandes de Bollinger :

PEPE / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

UNI / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Non

- Est-ce que les bandes sont dilatées ? Non

THETA / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

ORDI / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

SOL / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

Suite à filtre … On peut donc dire au revoir à UNIUSDT, la shortlist devient donc :

- PEPE / USDT

- THETA / USDT

- ORDI / USDT

- SOL / USDT

A présent qu’ on a notre sélection de cryptos à haute volatilité, on peut se pencher sur notre point d’entrée !

Détermination des points d’entrée à l’aide des indicateurs techniques

Sur les coins sélectionnées, je détermine les points d’entrée optimaux en observant le croisement des moyennes mobiles exponentielles (EMA) 9 et 12, et je confirme les signaux avec le MACD et le RSI. Un croisement à la hausse des EMA, accompagné d’un MACD au-dessus de sa ligne de signal et d’un RSI élevé, mais pas excessif, suggère une opportunité d’achat forte. Néanmoins, une prudence est de mise si le RSI indique une surachat.

PEPE / USDT

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI au-dessus de 70 -> Forte probabilité que notre mouvement haussier s’essouffle !

THETA / USDT

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI proche de 70 -> Probabilité que notre mouvement haussier s’essouffle !

ORDI / USDT

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI proche de 63 -> Probabilité que notre mouvement haussier s’essouffle !

SOL / USDT

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI proche de 65 -> Probabilité que notre mouvement haussier s’essouffle !

On conclut que nos 4 coins semblent valider les critères de prise de position long bien que les RSI nous indiquent un potentiel ralentissement de mon mouvement haussier.

La confirmation (ou non-confirmation) de mon analyse par des indicateurs technique n’invalide pas nécessairement une trade, par contre, elle nous amène à réfléchir au setup de notre trade que l’on verra dans le point suivant.

Analyse du volume des dernières mèches via l’ ADX

Une dernière vérification : Afin de se donner le maximum de chance de bonne lecture du marché, on peut sur-confirmer notre analyse à l’aide des volumes des dernières mèches et de l’ indicateur ADX.

PEPE / USDT

- Les volumes sont croissants

- L’ADX est supérieur à 25

THETA / USDT

- Volume plat

- L’ indicateur ADX est inférieur à 25

ORDI / USDT

- Volume plat

- ADX supérieur à 25

SOL / USDT

- Volume croissant

- ADX inférieur à 25

Ici, on conservera PEPEUSDT et SOLUSDT qui semble les plus prometteurs dans notre setup au moment de notre analyse.

Concernant THETAUSDT et ORDIUSDT, vous pouvez les invalider si vous le souhaitez, mais je vous conseille plutôt de les mettre de coté et de suivre de près l’évolution sur les prochaines bougies qui pourraient valider une potentielle opportunité de trade intéréssante.

Maintenant que nos coins finaux sont sélectionnés, on peut passer un ordre d’ achat à cours limité de préférence.

Le Setup Complet

- Points d’ Entrées sur PEPEUSDT : 0.00000158

- Points d’ Entrées sur SOLUSDT : 103.90

Vos positions longues sont maintenant ouvertes, il est temps de placer votre ordre de vente Trailing Stop.

Trailing Stop : mise en place et gestion

Après avoir établi les positions, il est crucial de gérer activement le risque. J’utilise un trailing stop dont le ‘delta’ (la distance entre le cours actuel et le stop) est défini en fonction de l’ATR de la monnaie.

Ce delta est ajusté en fonction de la volatilité et des conditions du marché spécifiques à chaque crypto-monnaie, permettant ainsi une protection dynamique contre les retournements de marché inattendus. Le choix du ratio pour fixer ce delta est crucial et doit refléter à la fois la volatilité attendue et la tolérance au risque du trader.

A ce moment, je vous invite à prendre du recul sur l’ensemble de votre analyse, pourquoi vous avez fait cette analyse, quel est l’objectif, et est-ce que nous l’avons démontré ?

Rappel : on recherchait des coins à haute volatilité, l’objectif est de rider la wave à la hausse tout en se protégeant à la baisse avec le trailing.

On veut donc définir un delta du trailing cohérent avec la volatilité du coin, et magie… on peut utiliser l’ATR (en nominal cette fois-ci).

PEPE / USDT : ATR = 0.0000004

SOL / USDT : ATR = 0.57

Le RSI des deux coins nous indiquent que le mouvement haussier risque de s’essouffler, on va donc reporter cela sur le ratio que l’on va appliquer pour définir le Delta du trailing stop.

Généralement j’utilise la valeur de l’ATR multiplié par un ratio entre 2 et 3 pour déterminer le delta de mon trailing stop. L’intérêt est que mon delta sera corrélé au marché (grâce à l’ATR) et le ratio que j’applique considère mes conclusions.

Plus mon ratio est élevé, moins mon trade sera sensible aux grandes variations marchés, mais mon exposition augmente tout autant.

Plus mon ratio est bas, plus mon delta est serré, et je risque donc de déclencher mon trailing un peu tôt.

Reprenons nos conclusions précédentes pour définir le ratio optimal :

PEPE / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI au-dessus de 70 -> Forte probabilité que notre mouvement haussier s’essouffle !

- Les volumes sont croissants

- ADX >25

SOL / USDT

- Est-ce qu’on est au-dessus de la ligne médiane ? Oui

- Est-ce que les bandes sont dilatées ? Oui

- Croisement à la hausse EMA9 EMA12 -> Validé

- MACD au-dessus de sa ligne signal

- RSI proche de 65 -> Probabilité que notre mouvement haussier s’essouffle !

- Volume croissant

- ADX < 25

Réflexion et ajustement stratégique

Il est important de réévaluer périodiquement la stratégie en place, en tenant compte de l’évolution du marché et de l’efficacité du trailing stop utilisé. Si la volatilité et l’intérêt pour les crypto-monnaies sélectionnées restent élevés, comme indiqué par l’ADX et les volumes, la position peut être maintenue. Sinon, il peut être judicieux d’ajuster le delta du trailing stop ou même de fermer la position pour préserver les gains.

Au vu des conclusions, le RSI semble indiquer que le mouvement haussier se calme, bien que l’ADX et le volume montre que l’intérêt est toujours présent.

Je vais donc définir « Arbitrairement » un ratio de 3 pour PEPEUSDT (ADX>25) et un ratio de 2.5 pour SOLUSDT (ADX<25)

On calcule à présent le Delta

PEPE / USDT : Delta = 3 * 0.00000004 = 0,00000012

SOL / USDT : Delta = 2.5 * 0.57= 1,425

Nos ordres de ventes vont donc s’activer si l’on touche à t0

pour PEPE / USDT : 0.00000158 – 0,00000012 = 0,00000146

pour SOL / USDT : 103.90 – 1.425 = 102.475

Nos Ordres Stop Limit suivrons automatiquement en cas de hausse du cours avec un écart égal au Delta.

Initial t0

T1

T2

T3

T4

T5

Le trade se dénoue !

Le trade se dénoue finalement à t6 car le prix de 109 est inférieur au trailing stop de 109.985.

Le PnL (Profit and Loss) résultant de cette trade est de 5.10 SOL/USDT, calculé comme la différence entre le prix de vente à t6 et le prix d’achat initial.

Exemples de Stratégie de Trading Efficaces

Parmi les stratégies de trading rentables sur le marché des cryptos par exemple, il y a notre fameux break and retest. Cette stratégie est praticable en tendance haussière comme en tendance baissière.

Le range trading qui consiste à trader dans un canal horizontal, est beaucoup plus accessible car il n’oblige pas d’avoir une tendance devant nous. Au passage, je rappelle que 80% du temps, un actif se situe dans un range. Dès lors, si vous maitrisez les ranges, vous êtes peinards : vous aurez du travail !

Si vous êtes particulièrement patients, vous pouvez également opter pour des différentes stratégies d’option trading.

Les stratégies de trading rentables sont nombreuses mais leur réussite dépendra avant tout de votre style et méfiez vous des systèmes de trading automatiques si vous débutez. Il n’y a qu’avec une très grande expérience que vous pourrez commencer à définir vos systèmes et stratégies automatisés.

Au sein de ma formation trading gratuite, je vous propose d’apprendre des stratégies de base via des formations théoriques et pratiques. Parmi celles-ci :

Dans ma Formation Pro, on va plus loin avec des stratégies clé en main régulièrement utilisées par les traders. Parmi celles-ci :

En Conclusion …

En intégrant une routine de trading, vous pourrez non seulement profiter de la volatilité des marchés qui vous intéressent mais aussi limiter efficacement votre exposition aux mouvements de prix défavorables. Cette approche méthodique et basée sur des données permet de naviguer avec plus de confiance sur le marché, en exploitant les tendances haussières tout en se protégeant contre les retournements soudains.

Si vous avez envie de nous faire passer votre stratégie trading au crible, n’hésitez pas à nous la partager ici !!!